订阅邮件推送

获取我们最新的更新

【美国来信】6.5 | 新型货币政策工具如何“直达”?

为缓解疫情对小企业造成的影响,在之前一系列举措的基础上,五部委于6月1日联合发文[1],推出了普惠小微企业贷款延期支持工具和普惠小微企业信用贷款支持计划,引起广泛关注。这两项工具意在“创新”和“直达”,所以确有与以往政策不同的特点。

一、政策目标、设计方案与纾困力度

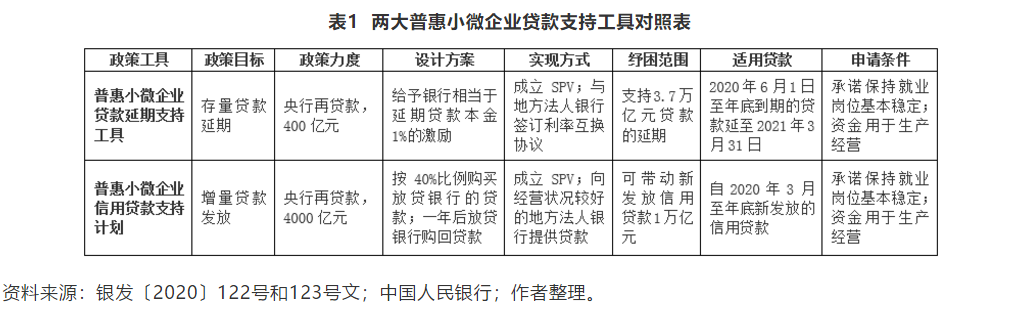

看得出,这两项新的信贷支持工具是经过精心安排的:第一项激励存量贷款的延期,第二项着眼于增量贷款的发放。在增量方面,尤其是针对小微企业缺质押、难担保这一核心问题,力求在信用贷款方面有所突破(关于这两项工具的设计及对照比较,请参见表1)。

创设普惠小微企业贷款延期支持工具是针对存量贷款的延期,方式是对地方法人银行[2]执行延期还本付息政策给予支持。具体做法如下:企业向银行提交申请;银行“结合企业受疫情影响情况和经营状况”,决定是否批准申请,原则是“应延尽延”;银行向人民银行申请激励;人民银行设立特别目的工具(SPV),拿出400亿元再贷款资金对银行提供占其延期贷款本金1%的激励[3]。

需要说明的是,这里所指的普惠小微贷款,是单户授信1000万元及以下的小微企业贷款、个体工商户和小微企业主经营性贷款。

普惠小微企业贷款延期支持工具针对的是存量贷款的延期,而普惠小微企业信用贷款支持计划则着眼于增量信用贷款的发放。方案如下:人民银行设立SPV,提供4000亿元再贷款资金,用以购买地方法人银行发放的信用贷款的40%;所购买贷款委托放贷银行管理,其贷款利息由放贷银行收取,坏账损失也由放贷银行承担;购买上述贷款的资金,放贷银行应于购买之日起满一年时按原金额将贷款购回[4]。该计划拟自2020年6月份开始实施,在6月、7月、10月和明年1月分四次按季批量购买。

据人民银行的数据显示,以上两项工具将支持延期普惠小微企业3.7万亿元的贷款,并可带动新发放信用贷款1万亿元[5]。参加贷款延期和获得信用贷款的企业需要承诺保持就业岗位基本稳定,并将所得资金用于生产经营。

二、“购买”还是回购?

关于上述普惠小微企业信用贷款支持计划,现有的说法是人民银行“购买”地方法人银行对小微企业发放的贷款,且“人民银行通过货币政策工具购买上述贷款后,委托放贷银行管理,购买部分的贷款利息由放贷银行收取,坏账损失也由放贷银行承担。购买上述贷款的资金,放贷银行应于购买之日起满一年时按原金额返还。”(见银发〔2020〕123号文)[6]

这里的“购买”一说,颇有些令人费解。何为购买?笔者的理解是应当具备三要素:第一,资产(这里指地方法人银行对小微企业的贷款)入表,即计入买方的资产负债表;第二,买方获得收益,并承担风险;第三,资产由买方处置,可以持有到期,或选择适当时机卖出。

在这方面,可对照的是美联储――美国的中央银行――于4月9日创设的普通商业贷款计划(MSLP , Main Street Lending Program)。该计划规模为6000亿美元,用来购买银行发放的中小企业贷款,财政部为此提供750亿美元的资本金。具体方式为:银行对中小企业贷款后,可自持至少5%或15%,剩余部分出售给由美联储设立的SPV。购买的贷款计入美联储的资产负债表,收益和风险均归美联储,美联储可以持有到期,也可以中间转售。如果贷款出现违约需要债务重组,美联储作为债权人甚至可以进行本金和利息的减计。当然,因为有财政部提供的资本金最先吸收损失,所以美联储亏损的概率是比较低的。

我们再回到普惠小微企业信用贷款支持计划。在该计划下,资产不出地方法人银行的资产负债表,银行获得贷款的收益,同时也承担信用风险,很难将这界定为“购买”。央行固然可以将“购买”的贷款委托放贷银行管理,并将贷款的收益让渡给放贷银行――但如果贷款的风险也由后者承担的话,则“让渡”之说是难以成立的。或者更直接一点:如果由央行承担贷款的风险,但同时将贷款的收益归地方法人银行,这才是真正的让渡。显然,既未获得收益,也不承担风险,不能算是资产的“购买”。在这个意义上,资产不入买方的资产负债表,也是自然的。

进一步看,对于所“购买”贷款的处置,该计划的安排是事先确定的:买方“购买上述贷款的资金,放贷银行应于购买之日起满一年时按原金额返还”。这让笔者联想到债券市场中常见的“回购融资”,对应于普惠小微企业信用贷款支持计划,相当于放贷银行(正回购方)将贷款资产卖给央行(逆回购方)的同时,约定在一年后再由前者以约定价格从后者买回该贷款资产的交易行为――这是典型的“买断式回购”,“放贷银行获得贷款资产收益的同时也承担风险”也符合买断式回购的要求;唯一与买断式回购不相符的是信贷资产未过户,仍存留在放贷银行的资产负债表中。

但若理解为“质押式回购”呢?如果该信贷资产能够被冻结在放贷银行的资产负债表中,则满足“质押式回购”的所有要求了;信贷资产虽然被冻结,但所有权完全归放贷银行,放贷银行充分享有收益并承担风险――在这种情况下,“购买”一说更难成立。

笔者的感觉是,普惠小微企业信用贷款支持计划既非“购买”,亦非“回购”,更类似于央行向地方法人银行提供了一笔一年期的再贷款,属“信贷政策支持再贷款”中的“支小再贷款”[7]。在这种情况下,央行不享有贷款资产的收益,也不承担其信用风险;一年到期后,地方法人银行将贷款归还央行——这符合文件中对该计划特征所做的所有描述。央行所面临的唯一风险是地方法人银行的交易对手风险,但因该计划只面向经营状况较好的地方法人银行,所以风险相对可控。

6月2号,人民银行在“金融支持稳企业保就业新闻发布会”上的答记者问中,将普惠小微企业信用贷款支持计划描述为“就是我们提供了4000亿的资金,相当于向地方商业银行发放的小微信用贷款的40%提供了零成本的资金。”(见中国人民银行官网)笔者以为,从实质内容上讲,这一总结是非常精确的。

从设计内容看,该计划能够带动地方法人银行新发放信用贷款1万亿元,高达2019年约3000亿元的三倍之多,效力可谓非常高。综合看,对于其最终实现市场化、普惠性和直达性三大政策目标,应当是没有任何疑问的。

[1] 银发〔2020〕122号和123号。见http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4032189/index.html和http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4032192/index.html。

[2] 地方法人银行包括城市商业银行、农村商业银行、农村合作银行、村镇银行、农村信用社、民营银行等。

[3] 这1%的激励对银行的吸引力如何,是值得进一步探讨的问题。毕竟,银行的参与并非建立在完全自愿的基础上。

[4] 见银发〔2020〕123号文。

[5] 中国人民银行:“货币政策热点问答之一:创新直达实体经济的货币政策工具”,2020年6月1日。见http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4032263/index.html

[7] 支小再贷款由央行于2014年1月份创设,属信贷政策支持再贷款的一种,专项用于地方法人金融机构发放小微企业贷款,优先支持普惠口径小微企业贷款发放。期限不超过一年。

作者相关研究

Author Related Research

- 对话珀尔·安特拉斯:国际贸易的未知水域

- 对话本杰明·弗里德曼 | 经济政策、增长与社会进步

- 发放现金与消费券的政策建议

- 美联储怎样避免一场金融危机?

- 拯救中国股市的“德拉吉时刻”

- 俄乌战事下人民币避险货币特点初显

- 利率大分化下的汇率

- 中美利差压缩下人民币仍存五大支撑

- 2022:人民币汇率悬疑

- 警惕新一轮全球金融周期的溢出效应

- 2022:全球利率大分化

- 2022:又一轮全球金融周期

- 中国债券市场开放的逻辑与策略

- 破译美联储货币政策退出路线图

- 传统货币理论面临的挑战与中国货币政策选择

- 传统货币理论面临的挑战与中国货币政策选择

- 准备金率可再降

- 【美国来信】7.28 | 降准背后的跨周期政策考量

- 【美国来信】6.28 | 美联储会再次坠入“量宽缩减恐慌症”吗?

- 【美国来信】6.4 | 通货膨胀之谜何解?

- 【美国来信】5.27 | “蒙代尔不可能三角”形变

- 【美国来信】4.29 | 美联储决策会三大悬念

- 【美国来信】4.28 | 一文读懂美联储货币政策退出路线图

- 【美国来信】3.29 | 争议美国新一轮财政救助计划

- 【美国来信】3.1 | 美元是怎样取代英镑的?

- 美国下一个9000亿

- 九个月九千亿 ——详解美国新一轮九千亿美元的财政纾困计划

- 补齐人民币国际化的短板

- 反对赤字货币化,强调央行与财政部必须分离 ――简评美联储主席鲍威尔在记者会上的21个问答(之五)

- 人民币升值的远虑与近忧

- 美联储自信大增别有深意——简评美联储主席鲍威尔在记者会上的21个问答(之四)

- 资产购买:下一步货币政策焦点 ——简评美联储主席鲍威尔在记者会上的21个问答(之三)

- 缺乏财政支持:2008年危机治理的一大教训——简评美联储主席鲍威尔在记者会上的21个问答(之二)

- 警惕尾部风险,防止对经济供给侧形成永久“疤痕“——简评美联储主席在记者会上的21个问答(之一)

- 【美国来信】11.03 |总统大选经济学之四:关于选举民调的知与未知

- 【美国来信】10.28 |总统大选经济学之三:盖洛普意外折戟的背后

- 【美国来信】10.23 |总统大选经济学之二:对2016年民调失准的行业反思

- 【美国来信】10.21 |总统大选经济学之一:尴尬的民调

- 【美国来信】10.9 |美财政刺激谈判搁浅对经济与大选的影响

- 【美国来信】10.8 |美联储主席破例直闯财政政策禁区

- 【美国来信】9.21 | 漩涡中的微信美国能否柳暗花明?

- 【美国来信】9.18 | 货币政策新框架下,美联储如何决策?

- 【美国来信】8.28 | 新框架允许通胀超调,美国货币政策将更具扩张性

- 【美国来信】8.27 | 疫情笼罩下的美国Jackson Hole货币政策年会前瞻

- 【美国来信】8.17 | 2.5万亿美元博弈

- 【美国来信】8.9 | 美国新一轮财政纾困计划:为何难产?前景怎样?

- 【美国来信】8.3 | 赴美留学又生变数,哈佛能否再次胜诉?

- 【美国来信】7.31 | 如何看待美国史上最差的经济数据?

- 【美国来信】7.30 | 欧盟的重生

- 【美国来信】7.20 | 现金囤积的经济后果

- 【美国来信】7.15 | 哈佛胜诉,赴美留学生或可无忧矣!

- 【美国来信】7.10 | 透视美国留学新政:起因、影响及风险防范

- 【美国来信】7.2|解析“硬币荒”:中美对比的视角

- 【美国来信】6.23 | 产出缺口16万亿美元,如何应对? ——从一封公开信看顶级经济学家如何为财政纾困计划设置底线

- 【美国来信】6.22 | 抗疫特别国债的组合式发行策略

- 【美国来信】6.11 | 美联储新策略的寓意

- 【美国来信】6.8 | 破解失业率谜团必备的三把钥匙

- 【美国来信】6.5 | 新型货币政策工具如何“直达”?

- 【美国来信】5.26 | “财政赤字货币化”的四种形式与五个替代方案

- 【美国来信】5.20 | 美国也会实施负利率吗?

- 【美国来信】5.12 | 如何拯救小企业(之四):令人屏息的节奏

- 【美国来信】5.15 | 如何拯救小企业(之五):大银行与小企业

- 【美国来信】5.8|财政货币化之争实战篇:一次爆炸性的裁决

- 【美国来信】5.6|九大紧急工具仅启用四个,美联储还在等什么?(下)

- 【美国来信】5.5|九大紧急工具仅启用四个,美联储还在等什么?(中)

- 【美国来信】5.3|为何欧央行双管齐下仍令市场失望?

- 【美国来信】4.30 | 美联储的“中场哨音”

- 【美国来信】4.29|九大紧急工具仅启用四个,美联储还在等什么?(上)

- 【美国来信】4.26 | 哈佛大学缘何卷入小贷风波?

- 【美国来信】4.25 | 如何拯救小企业(之三):新一轮近5000亿美元纾困方案出炉,有哪些教训可以汲取?

- 【美国来信】4.24 | 如何拯救小企业(之二):小企业纾困资金告罄——盘点申请与分配中的七大问题

- 小企业生存困境何解:危机应对观察

- 【美国来信】4.19 | 疫情中的数学

- 【美国来信】4.15 | 如何拯救小企业(之一):3500亿美元薪酬保障计划如何落地?

- 【美国来信】4.10|激进与冒险:美联储的新底线

- 【美国来信】4.7|雪中送炭的经济学

- 【美国来信】4.3|疫情冲击下财政政策与货币政策如何协调(之一)——渐趋模糊的边界:从一场罕见的听证谈起

- 【美国来信】3.31|美联储两周扩表一万亿,资金去哪儿了?

- 【美国来信】3.26|刺激还是纾困?一一史上最大规模财政救助全解析

- 【美国来信】3.23|金融危机会否重演?

- 【美国来信】3.22|流动性症结

- 【美国来信】3.20|资金告急的不仅仅是金融机构

- 【美国来信】3.19|不仅仅是流动性危机

- 【美国来信】3.18|欧央行宣布紧急债券购买计划

- 【美国来信】3.17|美联储祭出紧急货币政策工具

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null