订阅邮件推送

获取我们最新的更新

2019房地产市场调控与变数

一、2018年房地产市场价格运行情况

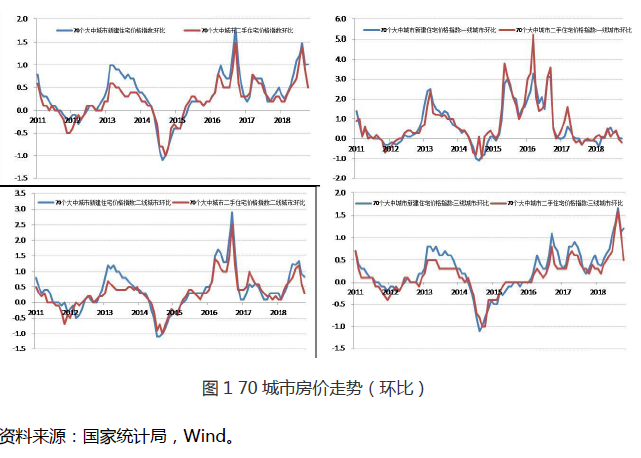

2018年1-10月,新建住宅和二手住宅销售价格总体表现为上升态势,但9月份后环比涨幅明显收窄,两者累计涨幅分别为8.81%和6.48%(图1左上图),同比上涨9.65%和7.28%。新建住宅价格同比增长超过10%的城市有34个,其中,海口和西安同比增长甚至超过20%;二手住宅价格同比增长超过10%的城市有16个。分城市层级看,一线城市延续了去年的调控效果,新建住宅和二手住宅销售价格基本稳定,累计涨幅分别为1.28%和1.26%,9、10月份二手住房价格更是连续两月环比下降(图1右上图);二线城市新建住宅和二手住宅销售价格累计涨幅分别为8.46%和5.86%(图1左下图);三线城市房价涨幅超过二线城市,新建住宅和二手住宅销售价格累计涨幅分别为9.83%和7.43%(图1右下图)。总体而言,二三线城市的房价上涨是1-10月全国房价总体走势上扬的主要原因,但9月份后涨幅明显收窄,房价上涨的预期已明显扭转。

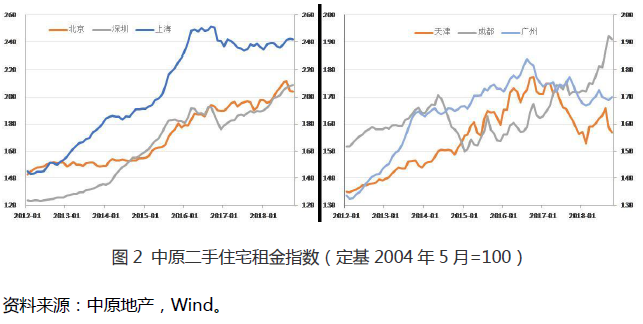

租金方面,2018年上半年北京租金水平出现了较为快速的上涨,但在政策压力和季节性因素的影响之下三季度以来租金下降1.45%,1-10月累计上涨3.29%;深圳则延续了2017年的快速上涨的势头,1-10月租金累计上涨10.29%;1-10月上海的租金上涨2.33%;广州的租金水平春节之后开始小幅攀升,三季度以来略有回调,租金水平与年初基本持平;成都受益于国家区域中心城市的定位、周边缺乏强有力的竞争城市以及人才新政因素影响,租金水平从2015年开始一直呈上升趋势(去除季节性波动),1-10月累计上涨11.31%;2018年上半年天津住房租金水平一改2017年持续下跌态势,开始上涨,但在三季度出现回调,这意味着5月份的人才新政在补充细则实施后人才的集聚效应出现下降,1-10月累计上涨0.38%。

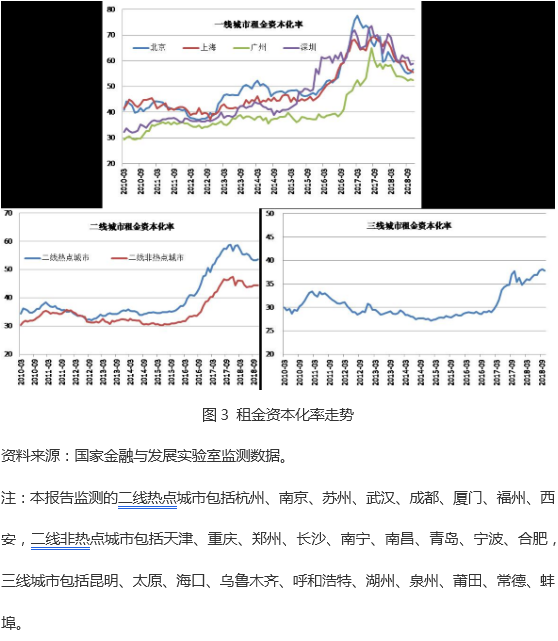

租金资本化率,其含义是一套住宅完全靠租金收回成本要经过多少年,具体公式为:租金资本化率=每平米住宅价格/每平米住宅一年租金。这一概念与租售比类似,但更加直观,也可衡量房地产泡沫的严重程度。

从这一指标来看中央抑制房价泡沫的措施在一二线城市取得了较好的效果,2018年1-11月,四座一线城市的租金资本化率延续上一年的下降趋势,房价泡沫可能带来的风险和影响在缓慢的逐步释放(图3上图);二线城市的租金资本化率从二季度开始出现拐点,表明二线城市持续和不断加码的房地产调控措施实施效果开始逐渐显现,截至2018年11月,二线热点城市租金资本化率为53.5年,二线非热点城市租金资本化率为44.0年(图3左下图)。自去库存政策实施以来,三线城市的这一指标出现持续上涨,从2016年1月的28.3年上涨至2018年11月的37.8年(图3右下图),表明三线城市已经有了房价泡沫积聚的苗头。从城市化规律看,三线城市的工业化成熟度、服务业集中度都远不如一二线城市,且大多数三线城市更是人口净流出地区,棚改货币化安置政策退出后这些地区很可能会发生房价大幅下跌,这将不仅对稳增长带来负面影响,更可能引发地方政府的债务危机和财政危机。

二、2018年房地产市场数量运行情况

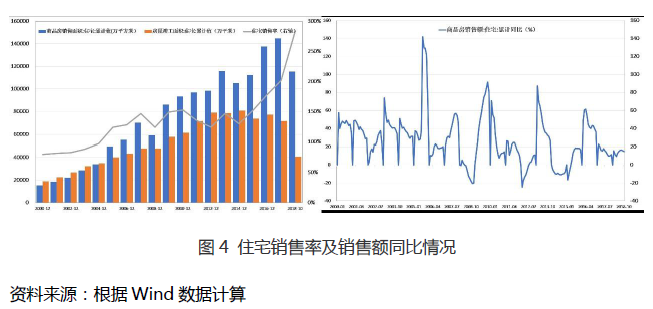

从商品住宅销售数据来看,房地产市场调控政策效果有所显现:2018年1-10月,商品住宅销售面积为11.5亿平方米,同比增长仅2.8%,增速较2017年明显放缓;受环保政策因素影响,2018年1-10月住宅竣工面积为4.1亿平方米,同比下降12.6%;反映需求旺盛程度的住宅销售率指标为283.6%,这是由分子增长、分母下降造成的(见图4左图)。2018年1-10月商品住宅销售额为9.8万亿元,累计同比增长15.0%(见图4右图),这意味着在房地产调控趋紧的政策环境下国内平均住房价格仍在上涨,但同比增幅已经处于历史较低区间,属于房地产市场的黄金时代已经结束。

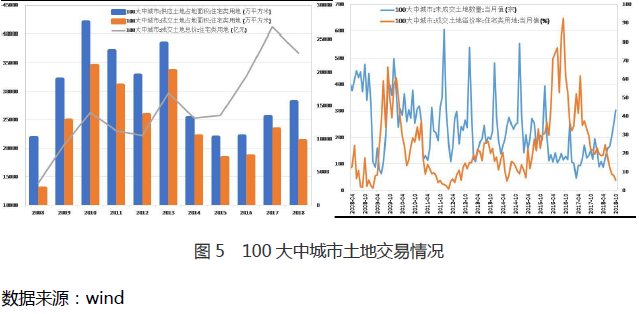

从土地交易数据来看,2018年1-11月百城住宅类土地供应面积为2.8亿平方米,同比增长25.6%,增幅略有放缓;成交面积为2.1亿平方米,同比增长8.7%,增速显著回落;成交金额为2.3万亿元,同比增长为5.4%,成交土地楼面均价同比下降6.3%(见图5左图)。从三季度份开始成交土地溢价率呈持续下滑态势,土地流拍数量也急剧增加,2018年1-11月百城住宅类土地成交面积占供给面积比重为75.7%,与 2017年的91.3%相比大幅降低(见图5右图)。从市场传导的逻辑看,土地市场交易数据反映的是开发商对市场的预期。受房地产市场持续调控影响2018年土地供应节奏整体略有放缓,成交面积和金额增速出现回落,呈量涨价跌态势,三季度以来土地流拍数量激增,溢价持续下滑。这些迹象表明开发商对市场预期已经发生明显变化,万科等头部房企高喊“活下去”也许不仅仅是卖惨的噱头,可能是市场拐点正在到来。

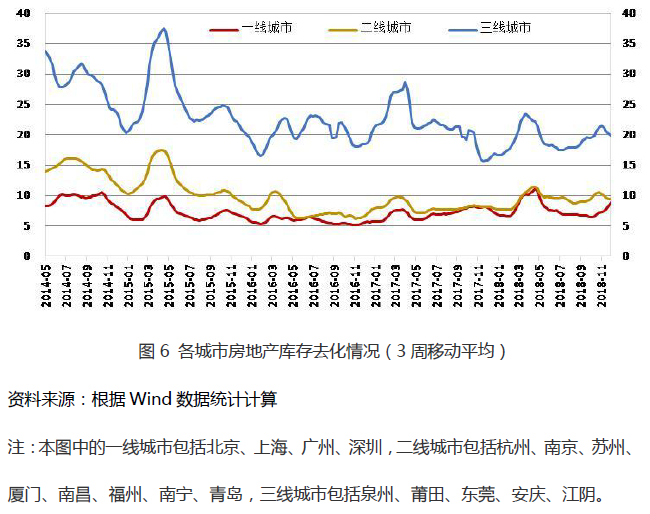

从去库存的具体情况来看,我们统计了17个城市平均住宅库存去化周期,截至2018年11月底,17城整体平均去化月数为12.7个月,已经基本处于合理区间,其中,一线城市平均去化周期为8.8个月,二线城市平均去化周期为9.4个月;三线城市平均去化周期为19.8个月。总体来看,得益于中央的去库存战略和部分地区的人才新政,目前一二三线城市的库存相对于2015年4月份高达9.8个月、17.3个月和37.5个月的库存去化周期已经显著下降(见图6)。

三、2019年房地产市场运行展望

政策环境方面,本轮始于 2016年9月30日的房地产调控政策,两年以来从中央到地方政府均保持了持续从紧态势。

从调控效果来看,通过逐渐加码的行政手段来调控商品住宅金融属性过重问题,已经使得长期形成的房价看涨预期出现了实质性的转变,这种预期已经反映在一线城市房价企稳回落、二线城市房价高温消退、三线城市房价涨幅收窄、住房销售涨幅放缓、土地溢价率持续下降、土地流拍数量激增等多个方面。这些成效说明房地产调控思路是正确的,调控成果来之不易,预计即使面对错综复杂的国际环境和国内经济下行压力,2019年房地产调控政策发生根本性转向的概率较小,更大可能是延续目前的调控政策。

2019年两会期间全国人大表示将落实制定房地产税法,这意味着长效机制建设再进一步,行政性调控渐次退出;但不排除部分城市可能会利用人才新政的低门槛户籍政策变相放开与户籍紧密相关的限购政策来削弱房地产调控政策对房地产市场的影响。

另外,2019年是三年棚改攻坚计划的第二年,预计棚改计划仍将扎实推进,目前长春市已经率先取消了棚改货币化安置购房奖励政策,未来可能会有更多的城市会降低货币化安置比例,直至最终回归以实物安置为主的方式。

房地产市场运行方面,从2018年底召开的中央经济工作会议来看,国家经济政策依然是稳字当头,预期2019年房地产市场运行态势不会发生实质性的转变,商品住房销售增速可能会延续今年的放缓趋势,房价涨幅整体回落,部分城市可能会出现同比回落情形,土地交易市场将回归理性,房企在三四线城市拿地倾向将会降低。

分城市层级来看:一线城市房价将基本保持稳定,伴随租金价格的上涨,一线城市租金资本化率将进一步下降;二线城市房价将出现分化,上行压力增大,部分目前涨幅过大的热点城市可能会出现回调;三四线城市房价很难保持目前火热的态势,伴随棚改货币化安置的政策的逐步退出,房价迎来回调概率增大,库存可能重新抬升。

地产金融方面,在中央去杠杆和加强金融风险防范化解的大背景下,个人购房贷款余额增速2019年可能继续保持缓慢下行趋势;房地产企业贷款方面,根据目前已经有部分房地产企业流动性吃紧、开始降价促销加快资金回笼以降低资金链压力来看,国家可能会针对房地产企业融资有选择地略有放松,但房地产企业融资收紧的局面不会有根本的改变,头部企业和中小房企在获取信贷支持力度上将产生分化,未来优质的国有或上市房地产企业资金面会略有改善,加快资金回笼仍是中小房企生存的不二选择;受偏紧的信贷政策和趋向降温的房地产销售影响,2019年房地产投资增速可能会回落。

风险提示方面,2019年房地产市场最需关注的风险包括:第一,一线城市租金上涨过快;第二,三四线城市的房价泡沫积聚;第三,中小房企流动性问题;第四,除了要警惕房价快速上涨外,我们还要警惕房价大幅下跌引发的系统性风险。我们认为,2019年房地产市场运行最大的变数就是房地产市场政策方向和中小房企资金链情况。

作者相关研究

Author Related Research

- 消费金融打通内需循环——信贷扩容与场景创新的政策协同路径

- 【NIFD季报】房地产市场及房地产金融运行——2025H1房地产金融

- 【NIFD季报】房地产市场及房地产金融运行——2024年度房地产金融

- 【NIFD季报】房地产市场及房地产金融运行——2024Q3房地产金融

- 房地产业重构要点与金融跟进策略

- 【NIFD季报】房地产市场及房地产金融运行——2024Q2--房地产金融

- 【NIFD季报】以旧换新政策有新意,政策效果待检验——2024Q1房地产金融

- 【NIFD季报】房地产市场及房地产金融运行——2023年度房地产金融

- “一带一路”建设助推人民币国际化

- 中国住房金融发展报告(2023)

- 【NIFD季报】房企债务违约仍存在进一步发酵可能——2023Q3房地产金融

- 有效控制房企风险蔓延 政策优化应从供需两端持续发力

- 【NIFD季报】房企违约风险依然严峻——2023Q2房地产金融

- 完善货币管理机制 建设现代中央银行制度

- 【NIFD季报】小阳春行情可持续吗?——2023Q1房地产金融

- 【NIFD季报】凛冬已过 筑底在望——2022年度房地产金融

- 房地产市场风险:根源、影响及对策——兼论金融如何促进房地产转型

- 【NIFD季报】市场气若游丝 政策注入强心剂——2022Q3房地产金融

- 【NIFD季报】稳妥处置“集体停贷”事件至关重要——2022Q2房地产金融

- 【NIFD季报】市场下行依旧 政策积极应对——2022Q1房地产金融

- 推进租赁住房市场,租金管制是最优政策选项吗?

- 【NIFD季报】2021年房地产市场及房地产金融运行分析与2022年展望

- 推进租赁住房市场,租金管制是最优政策选项吗?

- 房地产税能抑制房价快速上涨吗

- 【NIFD季报】2021Q3房地产金融

- 中国住房金融发展报告(2021)

- 新加坡中央公积金制度何以成功 ——兼论中国公积金制度的困境

- 【NIFD季报】2021Q2房地产金融

- 创新金融服务方式 助力租赁住房发展

- “三孩政策”下住房配套措施的构建与完善

- 【NIFD季报】2021Q1房地产金融

- 踏浪而行 ——2021年房地产投资“避坑”指南

- 上市房企信用状况评估报告

- 强美元格局生变与人民币国际化的机会窗口

- 中国住房金融发展报告(2020)

- 蛋壳公寓能避免流动性危机吗?

- 公募REITs如何行稳致远

- 房地产市场多重分化隐现“灰犀牛”

- 什么影响了个人住房抵押贷款违约风险?

- 政策长效有助于抑制房地产市场负面效应

- 中国住房金融发展报告(2019)

- 后疫情时期,住房和土地市场在分化

- 疫情下分散式长租公寓的巨大流动性风险

- 促进房地产市场步入理性发展轨道

- 2019房地产市场调控与变数

- 房地产金融风险

- 银行零售业务的演变脉络及其逻辑

- 我国系统性金融风险与房地产市场的关联、传染途径及对策

- 进一步扩大金融开放 更好服务经济转型

- 美国金融体系如何支持住房租赁市场

- 关于租金上涨的四个错误认识和一个可能的正确判断

- 为什么企业回报下降杠杆还在上升? ——兼论宏微观杠杆率的背离

- 防范和化解经济转型阶段的金融风险

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null