订阅邮件推送

获取我们最新的更新

新时代财富管理业的税务筹划方向

中央财经委员会第十次会议强调,“在高质量发展中促进共同富裕,正确处理效率和公平的关系,构建初次分配、再分配、三次分配协调配套的基础性制度安排”。我国新时代财富管理业的主题是共同富裕,共同富裕的基础是高质量发展,高质量发展的要义是经济的平稳运行。在共同富裕的主题下,虽然不可避免地要讨论三次分配——公益慈善,但要看到税收对收入的二次分配效应也会得到强化。鉴此,政府应出台更多与三次分配相关的税收优惠政策;企业应在规范完税的前提下做好税务筹划,以规避家业更迭风险,通过促进经济高质量发展带动共同富裕;个人或家庭应在“规范完税”的基础上利用现有的金融制度优势对冲潜在的风险;机构应顺应时代潮流,加大开发与税务筹划相关的教育、养老型产品或服务。

税务筹划的国际趋势

从国际上来看,全球税务信息透明化成为大势所趋,税收筹划方案已成为境外私人财富管理业务的重要转型方向。

2010年,美国通过《外国账户税收合规法案》(FATCA),并于2014年7月1日正式生效。FATCA要求海外金融机构向美国提供美国纳税人在海外的资产信息,以供美国政府查税。2014年7月,经济合作与发展组织(OECD)发布《金融账户涉税信息自动交换标准》,旨在加强各国之间的国际税收合作,打击跨境逃避税。2015年12月,中国正式签署《金融账户涉税信息自动交换多边主管当局间协议》,正式加入OECD的“统一报告标准”(CRS)。截至2019年7月,已有106个国家(地区)签署实施CRS,其中,92个国家(地区)已开展相关信息交换。

随着FATCA和CRS的相继实施,以瑞士私人银行业为代表的离岸财富管理业的私密性已不复存在。2021年底,瑞士联邦税务管理局已向上百个国家或地区移交了相关离岸客户的资料。从机构展业的角度而言,自2016年起,瑞士私人银行业的转型方向就是向客户提供在全球范围内跨地区、跨市场、跨产品的全方位、定制化税收筹划方案,这也代表了全球私人财富管理的发展趋势。

税务筹划的国内环境

长期以来,我国个人对税收的意识并不强烈,这与我国“营改增”之前长期实行价内税有一定的关系。近几年随着我国税制改革进程的推进,个人所得税、房地产税等税务问题对于个人的重要性已逐步凸显。在共同富裕的背景下,税收对收入的二次分配效应将进一步强化,从个人、家庭到企业都要在规范完税基础上强化税务筹划意识。

2018年8月31日,第十三届全国人大常委会第五次会议表决通过了《关于修改〈中华人民共和国个人所得税法 〉的决定》,决定自2019年1月1日起施行。其中,“免征额”提高至每月5000元等部分减税政策从2018年10月1日起先行实施。新《个人所得税法》不仅进一步发挥调节个人收入的作用,还引入了反避税规则,顺应了全球税务信息透明化的趋势。

2021年或可称为房地产税元年,中央政府和财政部在公开场合多次提到“房地产税”,房地产税试点改革有望推进。2021年10月16日出版的《求是》杂志发表习近平总书记重要文章《扎实推动共同富裕》,指出“要积极稳妥推进房地产税立法和改革,做好试点工作”。

2021年12月31日,财政部联合国家税务总局发布《关于权益性投资经营所得个人所得税征收管理的公告》,第一条就要求“持有股权、股票、合伙企业财产份额等权益性投资的个人独资企业、合伙企业(以下简称独资合伙企业),一律适用查账征收方式计征个人所得税”。针对权益性投资经营的个人所得税征收管理进一步加强,这表明个人、家庭和企业均要规范完税。

家族财富管理风险及应对

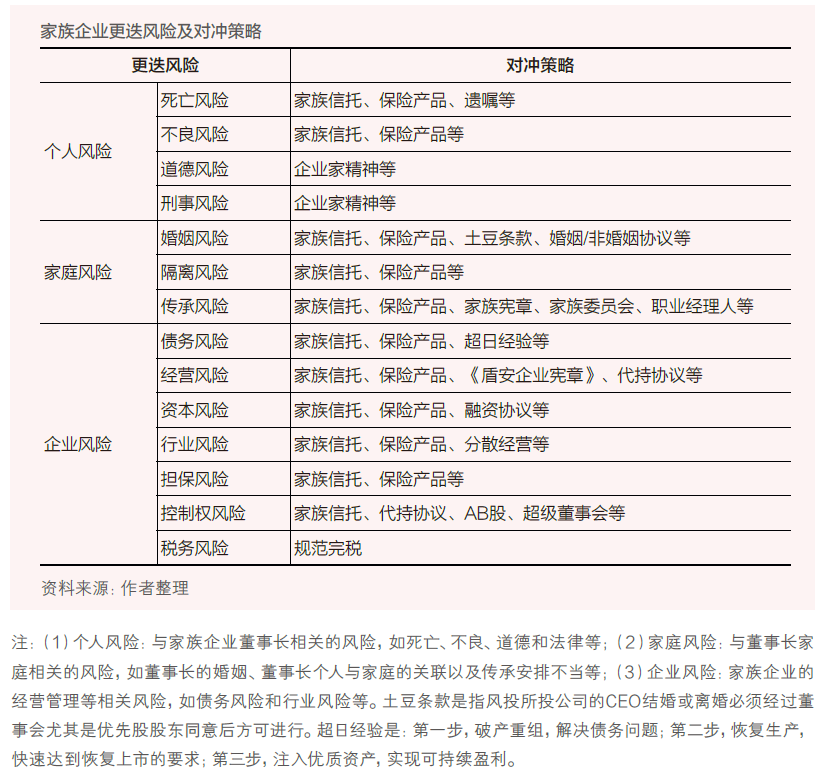

笔者以家族企业发生更迭(即实际控制人变更为非家族成员)的样本,梳理导致家业更迭的风险和对策(见附表)。可以看到,税务风险是导致家族企业发生更迭的主要原因之一,因其属于系统性风险所以理论上不可对冲,主要对冲策略是规范完税。

通过公开信息整理的91家发生更迭的家族企业为样本(以信息明确的样本作为统计基准),家族企业更迭风险包括个人、家庭、企业三个层面的风险。税务风险是企业层面的风险之一,即偷漏和瞒报企业所得税的风险、公司财务人员的道德风险等,个人所得税、房地产税、遗产税等也是潜在风险。从统计结果看,导致企业更迭的前三名风险分别是债务风险、经营风险、死亡风险,税务风险也是重要原因之一。

从各项风险的应对策略来看,税务风险是系统性风险,理论上不可对冲,其主要应对策略是规范完税。除此之外,道德风险、刑事风险等系统性风险不可对冲,其他的大部分风险可用家族信托或保险产品进行对冲,还可采取非制度性的定性策略,如防范死亡风险的遗嘱、防范婚姻风险的遗嘱以及防范控制权风险的代持协议、AB股权以及超级董事会等。其中,利用家族信托防范家族企业可对冲更迭风险的重点在于权益重构和机制设计,即委托人或受益人的选择安排以及微观触发条款的安排等,如防范不良风险(经营者因不良嗜好导致企业更迭的风险) 的防挥霍型信托、防范婚姻风险的婚前隔离信托和婚后保护信托、防范控制权风险的股权信托等。人身保险在防范家业更迭风险的主要应用体现在个人风险防范层面,除了应对死亡风险和不良风险外,终身寿险还可防范独生子女的失独风险等。

当前,税务筹划已成为全球财富管理业发展的重要主题。在我国以经济高质量发展促进共同富裕的理念下,国内财富管理业也将迎接这一趋势。作为财富管理业的各参与方,政府、机构、企业、个人应有所为、有所不为。

就政府部门而言,除了强化税收对收入的二次分配效应外,也应关注与三次收入分配相关的税收政策,即与公益慈善相关的税收政策的制定,引导企业家践行“财富向善”的理念,通过税收政策鼓励企业家捐赠股权等其他资产践行公益慈善。

就参与机构而言,商业银行、非银行金融机构或非金融机构应做好产品或服务的转型发展:如果说过去主要专注于财富保值、增值产品和服务,那么未来更应该关注税务筹划型产品、服务的开发建设,比如与教育、养老等相关的产品和服务。

就企业个体而言,未来的税收筹划不存在“灰色地带”,因而企业要在规范完税的前提下做好税务筹划,以规避潜在的家业更迭风险。

就个人家庭而言,在规范完税的前提下,利用现有的金融制度(如信托、保险)对冲潜在的家业风险,即提升“法商”思维。关注家族信托在规避家业更迭风险方面的应用,如应对死亡风险的防意外家族信托、应对赌博风险的防挥霍型家族信托以及应对债务风险的家业隔离家族信托等。再如,个人可以利用终身寿险对冲遗产税,还可以利用年金险对冲房产税。

作者相关研究

Author Related Research

- 商业银行科技金融业务发展现状及启示——以国有银行为样本

- 以数据信托助推新质生产力发展

- 基于数据要素的数字财富管理2.0时代

- 关于经济金融不确定性的思考——全球金融危机的学理性反思

- 疯狗浪与随机场 —兼评对金融对策研究的启示

- 新时代财富管理业的税务筹划方向

- 规范财富积累机制的伦理视角

- 中国财富管理机构竞争力报告

- 构建“共同富裕”理论体系 色诺芬的家庭理财思想及共同富裕启示

- 银行理财“双池”新模式的潜在风险及对策

- “第一个百年” 银行理财的“双本源回归”

- 中国互联网理财市场:行为、风险与对策 ———互联网理财指数报告(2019)

- 英属维京群岛私人信托公司的设立运作对财富管理的启示

- 日本财富管理业研究报告

- 信托公司如何做“真”信托业务?

- 关于“资管新规”的再反思

- 英属维京群岛私人信托公司设立、运作及启示

- 高净值客户为何到新加坡设立家族办公室?——微观机理与宏观背景

- 2020年,我们将迎来怎样的家族信托市场?

- 互联网理财行为与安全研究报告

- 2020年,我们将迎来怎样的家族信托市场?

- 银行理财子公司如何践履“理财”的新内涵

- 日本财富管理业发展及其对我国的启示建议

- 基于DEA模型的中国碳排放管制效率研究

- 财富升级:从机构、产品到服务

- 银行理财的来世非前世

- 国内家族信托市场发展及其启示

- 如何把握“富养女”的度?——以陆小曼为例

- 透过富豪榜,看传承之道

- 张謇家族的家族治理经验案例

- 家族财富管理历史案例背后的婚姻逻辑

- 胡雪岩的家族财富管理案例

- 百俪汇的道德观

- 森隆集团的家业治理经验及建议

- 古城香业的股权激励机制简述及其优化之策

- 翁氏家族的诗书传承精神案例

- 透过富豪榜,看经营之道

- 老舍茶馆非遗传承的“四化”建议

- 财富升级,从机构、产品到服务

- 张謇的大生纱厂财富管理案例

- 透过富豪榜,看产业变迁

- 《骆驼祥子》的家族财富观

- 财富管理最优权益重构问题研究

- 以史为鉴,内置内人的本土化构想

- 家族企业激励机制设计的分析框架

- 传统金融机构有效供给不足 解决关键在精准营销

- 方氏钱庄的股权传承

- 第三方财富管理机构如何实现高质量发展

- 弘创研究院家族财富故事解读之—— 《红楼梦》的家族财富观

- 慈善信托,创新融合发展正当时

- 《家族办公室发展报告(2017)》解读

- 财富传承风口下的家族办公室时代

- 翁氏藏书,传承家族精神

- 家族信托,实现质的飞跃

- 翁氏藏书,传承家族精神

- 《骆驼祥子》的两极财富观及启示

- 家族财富管理