订阅邮件推送

获取我们最新的更新

财富升级,从机构、产品到服务

改革开放40年,是国内财富管理市场由财富升级引领的机构升级和产品升级的40年。

在财富升级方面,中国从一穷二白到全球第二,GDP由1978年的3679亿元增加到2017年的82.7万亿元,增长了224.84倍(按不变价计算,比1978年增长33.5倍),同期的人均GDP提高了近150倍(扣除价格因素,比1978年增长22.8倍)。

同时,居民财富也从一无所有到多元投资,人均储蓄由1978年的20多元提高到2017年的46903元,投资工具由储蓄到债券、股票、基金、黄金、理财、信托等,再逐步升级到私人银行、家族信托和家族办公室等。

那么,40年来,财富升级都有哪些“过去时”“现在时”和“将来时”?

一、财富升级“三表现”

1978年改革开放以来,随着体制机制的逐步创新以及社会主义市场经济基本经济制度的相继确立,乃至收入分配制度的深入改革和产权保护制度的逐步完善,尤其是邓小平1992年南方谈话和2001年中国加入世贸组织(WTO)以来,中国经济在总量和人均上都取得了飞速发展。

以GDP和储蓄两项数据为例,1952年的GDP为679.10亿元,1978年的GDP为3679亿元,这表明1952年到1978年GDP增长了约5.42倍,而改革开放后的同样时间间距,即1978年到2004年GDP增长了43.99倍,进一步,1978年到2017年GDP增长了224.84倍,2017年的GDP达到了82.7万亿元。

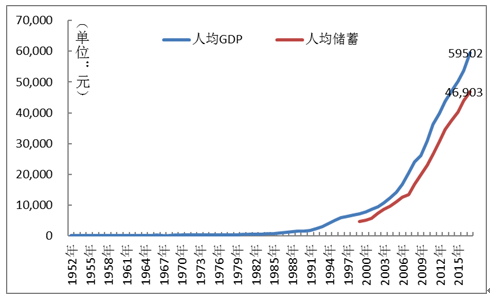

伴随着GDP的几何级数增长,居民储蓄也得到了大幅提升,如1999年和2018年6月末的居民储蓄分别为5.96万亿元和69.34万亿元,增幅为11.62倍。如果计算人均GDP和人均储蓄的话,可以看到,人均GDP由1978年的不足400元(382.17元)上升到2017年的接近6万元,人均居民储蓄也由1978年的20多元提高到2017年的46903元。(如图1)

这是财富升级的第一个表现,也是首要表现。

资料来源:GDP和人口数据来源CEIC,居民储蓄数据来源于中国人民银行,人均为作者计算。

图1 人均GDP和人均储蓄时序图(1952年至2015年)

事实上,居民储蓄并非居民的首选投资品种,改革开放之后,随着原生的债券市场(1950年)和股票市场(1984年)的相继推出以及接下来基于监管架构逐步完善的机构升级,证券投资基金(1997年)、证券资管业务(2003年)以及银行理财业务(2005年)等的相继推出,居民可投资资产规模飙升、品种日益多样化,即财富升级的第二个表现。

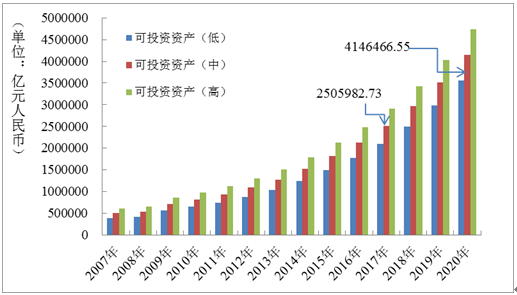

据测算,2015年居民可投资资产规模的波动区间下限和上限分别为149万亿元和212万亿元,中等情形的可投资资产规模为181万亿元,2016年和2017年分别为213万亿元和250万亿元,到2020年,居民可投资资产规模的波动区间下限和上限分别为356万亿元和474万亿元,中等情形的可投资资产规模为415万亿元(如图2)。

利用前述计算方法,算得2019年到2020年的居民可投资资产规模增速为18.23%,高于波士顿咨询公司设定的亚太地区私人财富增速10.9%。

资料来源:作者整理计算。

图2 国内居民可投资资产规模时序图(2007年至2020年)

如前所述,如果我们以1978年改革开放作为国内家族企业发展的起点,以1992年邓小平南方谈话作为国内家族企业发展的第二波高潮,以25到30岁作为家族企业创始人的起始年龄,那么1978年的第一代创业者目前的年龄约在65到70岁之间,而1992年的第二代创业者目前的年龄约在51岁到56岁之间。

这表明在1978年到1992年之间的创业群体目前的最小年龄也已逾50岁,家业传承是他们面临的主要问题,也是改革开放以来财富升级的第三个表现,更是财富管理市场供需双方应该发力的焦点。

当前,我国已进入中国特色社会主义新时代,在保持改革开放的定力下,继续深化收入分配机制改革和做好私有产权保护,为1978年以来创立的家族企业传承保驾护航,将可能会使财富迎来再次升级。

二、机构升级VS产品升级

改革开放以来,大多数先富起来的个人带动众多的后富个人,先富个人的财富水平日益提升、投资需求丰富多样,同时,财富个体也由个人升级到家庭、家族及其所属的家族企业。

在此背景下,作为财富管理的供给方——金融机构和非金融机构也相继优化自己的组织架构和产品体系,产品不断丰富和变迁,以迎接财富升级。

在财富升级的过程中,机构升级和产品升级是必不可少的两个方面。

●机构升级:从单一到融合

机构升级的前提是监管机构的逐步完善。

中国人民银行的成立可追溯至1931年在江西瑞金成立的“中共苏维埃共和国家银行”,1995年3月18日,《中华人民共和国中国人民银行法》获得通过,至此,中国人民银行作为中央银行被以法律形式被确定下来。

此后,证监会、保监会和银监会相继成立,“一行三会”的监管机构搭建完成,这也是国内财富管理市场同质竞争的开始。

在银监会成立之前,在以产品为导向的国内财富管理市场中,证券投资基金和资金信托(2001年)以及证券集合资产管理计划(2003年)是居民的主要投资工具,2005年,随着《商业银行理财管理暂行办法》的推出,在以间接金融为主导的国内金融体系中,以银行理财为主导的国内财富管理市场迅速发展。

下面,我们以原银监会、证监会和保监会下辖金融机构发售的金融产品为基准来说明国内财富管理市场供给层面的发展特点。

总体特点是“快速发展”与“结构调整”并存,具体如表1所示。

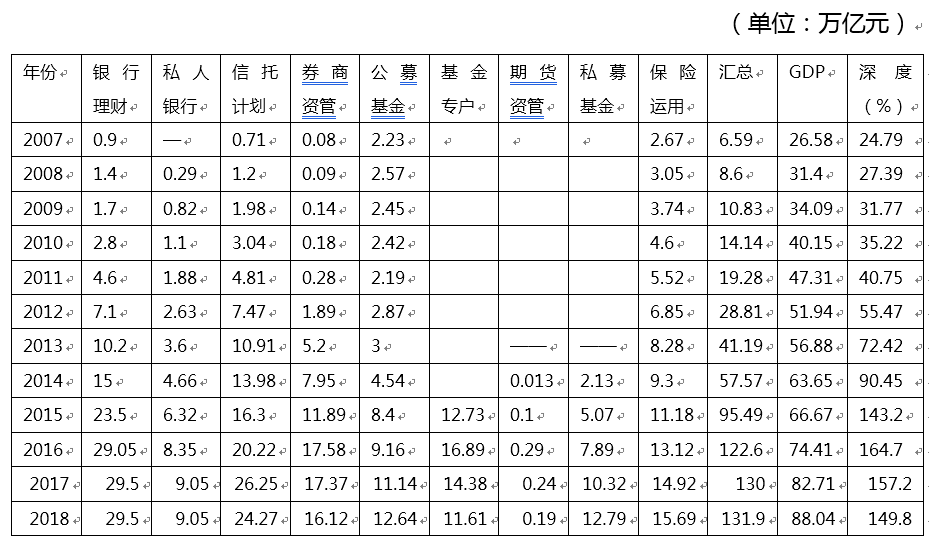

表1 财富管理市场存量规模数据

注:(1)私人银行的数据截至2017年6月末,银行理财的数据截至2017年年末,信托计划和保险资金运用的数据截至2018年6月末,其他数据截点均为2018年第一季度末。

(2)2018年的GDP数据是以2018年前两个季度的GDP数据为基础进行测算的。

(3)财富管理市场深度=汇总的财富管理市场余额/GDP。

资料来源:中国银监会、中国证监会和中国保监会及其下辖的行业协会或官方机构发布的相关报告。

第一,存量规模汇总由2007年的6.59万亿元飙升到2018年的131.9万亿元,增长约20倍,与GDP之比的深化程度也由2007年的24.79%飙升到2018年的近150%,但2018年的绝对增幅有可能创下历史新低,同样,与GDP的深化程度不升反降。

第二,分市场而言,鉴于2018年银监会和保监会合并成立银保监会,银保监会下辖的各类金融产品规模占市场总量超过57%(2018年),市场格局可见一斑,分市场而言,与过去普涨格局不同,2018年则有涨有跌,信托计划、券商资管、基金专户以及期货资管等存量规模出现回落,其他市场的存量规模则有所提升。

第三,结构调整的原因不外乎本轮强监管下(2018年的资管新规及分市场的实施细则)的业务调整,如2017年银行理财的金融机构同业业务为4.6万亿元,占全部理财产品余额的16.24%,余额下降2万亿元,下降幅度为31%,占比下降7个百分点。随着监管环境调整的逐步到位,下一步的市场发展如何还有待观察。

不过,回望过去,有几个时间点值得关注。

一是2010年诺亚上市,独立第三方机构兴起;二是2014年青岛财富管理金融改革实验区落地,对家族办公室的设立给予一定政策优惠,众多机构相继在青岛设立家族办公室;三是2013年天弘基金与支付宝联合推出“余额宝”业务,引发财富管理由线下向线上转换的革命。

除此之外,律师事务所等机构也相继加入到财富管理供给方的序列中来,实现自改革开放以来,财富管理参与机构由单一向融合发展的市场格局。

当前,不同机构在客户心中的认可度不一,我们以小样本的调查结果为例,可以看出,传统金融机构依然处于主导地位,展望未来,非金融机构可能会短期在某些领域做得比较突出,但长远看,传统金融机构的信用优势仍是制胜法宝。

●产品升级:从10元到1000万元

追溯而言,居民金融投资的原生金融市场可上溯到以1950年折实公债为起点的债券市场和以1984年飞乐股票为起始的股票市场投资,发展至今,债券市场的主要可投资品种有国债、金融债和信用债等,债券的衍生投资品国债期货等,2018年6月末的债市总额为79.05万亿。

就股票投资而言,近代以来的第一只股票应是官督商办的轮船招商局发行的,改革开放以来的股票投资是从飞乐股票开始的,也有衍生的融资融券业务以及多层次资本市场投资,还有连通内外的沪港通和沪伦通等,2018年6月末股票市场的总市值为50.42万亿元。

除债券和股票等金融市场投资外,2001年4月,取消了“统购统配”的黄金计划管理体制,并于2002年在上海成立黄金交易所,揭开居民投资黄金市场的序幕。目前,可供投资的黄金产品有纸黄金、实务黄金、黄金期货、黄金定投和黄金ETF等。

至此,原生与衍生、金融与商品等两类四种居民投资工具已基本健全。

与此同时,自2003年“一行三会”的框架搭建完成到2005年商业银行理财办法的颁布实施,银行理财、证券资管、保险产品、证券基金和信托计划等国内以产品为导向的财富管理市场框架也基本搭建完毕,此后,基本处于产品的升级改造阶段。

升级改造的一个直观事实就是产品投资门槛的不断提高:证券投资基金的门槛是1000元甚至10元;银行理财的投资门槛是5万元;私募基金等投资门槛是200万元;2007年国际金融危机后兴起的私人银行门槛是600万元;2018年8月17日,银保监会下发《信托部关于加强管产管理业务过渡期内信托监管工作的通知》,明确家族信托的投资门槛为1000万元。

总体来看,伴随经济增长和居民储蓄的提升,金融产品的投资门槛也由10元提高到1000万元,即产品升级。

三、未来,服务升级是关键

改革开放以来,居民财富实现了从零逐渐升级到富裕。而伴随着居民财富的不断升级,财富管理参与机构也在不断升级,提供的产品也在不断更新换代。

总体而言,改革开放以来,国内财富管理市场至少存在如下六个方面的转变。

第一,客户群体由个人转向家庭或家族甚至家族企业,如家族信托或家族办公室等业务和机构创新等。

第二,客户需求由标准转向定制,在保密条款失效和个税改革方案即将推出以及房产税和遗产税的蓄势待发等背景下,高净值人群的需求并非简单的产品购买,而是需要全方位的税务筹划等。

第三,资产配置由国内转向国外,在合理合规的前提下,部分高净值客户的确拥有海外资产,国内资产和海外资产的优化配置是下一步值得关注的话题。

第四,参与机构由单一转向融合,既有传统的金融机构,也有新兴的非金融机构,目前处于竞合状态。

第五,服务方式由线下转向线上,如余额宝、智能投顾等。

第六,服务设计应由定性转向定量,在给客户做全方位的金融或非金融服务方案时,我们不仅要做好定性的方案设计,还要给予相应的定量计算或风险测评,避免“梅艳芳式”的失误。

简而言之,国内财富管理市场由以产品为导向的1.0时代向以服务为导向的2.0时代,对参与机构而言,在继续做好机构升级和产品升级的基础上,要向服务升级迈进,以迎接下一步的财富升级。

作者相关研究

Author Related Research

- 商业银行科技金融业务发展现状及启示——以国有银行为样本

- 以数据信托助推新质生产力发展

- 基于数据要素的数字财富管理2.0时代

- 关于经济金融不确定性的思考——全球金融危机的学理性反思

- 疯狗浪与随机场 —兼评对金融对策研究的启示

- 新时代财富管理业的税务筹划方向

- 规范财富积累机制的伦理视角

- 中国财富管理机构竞争力报告

- 构建“共同富裕”理论体系 色诺芬的家庭理财思想及共同富裕启示

- 银行理财“双池”新模式的潜在风险及对策

- “第一个百年” 银行理财的“双本源回归”

- 中国互联网理财市场:行为、风险与对策 ———互联网理财指数报告(2019)

- 英属维京群岛私人信托公司的设立运作对财富管理的启示

- 日本财富管理业研究报告

- 信托公司如何做“真”信托业务?

- 关于“资管新规”的再反思

- 英属维京群岛私人信托公司设立、运作及启示

- 高净值客户为何到新加坡设立家族办公室?——微观机理与宏观背景

- 2020年,我们将迎来怎样的家族信托市场?

- 互联网理财行为与安全研究报告

- 2020年,我们将迎来怎样的家族信托市场?

- 银行理财子公司如何践履“理财”的新内涵

- 日本财富管理业发展及其对我国的启示建议

- 基于DEA模型的中国碳排放管制效率研究

- 财富升级:从机构、产品到服务

- 银行理财的来世非前世

- 国内家族信托市场发展及其启示

- 如何把握“富养女”的度?——以陆小曼为例

- 透过富豪榜,看传承之道

- 张謇家族的家族治理经验案例

- 家族财富管理历史案例背后的婚姻逻辑

- 胡雪岩的家族财富管理案例

- 百俪汇的道德观

- 森隆集团的家业治理经验及建议

- 古城香业的股权激励机制简述及其优化之策

- 翁氏家族的诗书传承精神案例

- 透过富豪榜,看经营之道

- 老舍茶馆非遗传承的“四化”建议

- 财富升级,从机构、产品到服务

- 张謇的大生纱厂财富管理案例

- 透过富豪榜,看产业变迁

- 《骆驼祥子》的家族财富观

- 财富管理最优权益重构问题研究

- 以史为鉴,内置内人的本土化构想

- 家族企业激励机制设计的分析框架

- 传统金融机构有效供给不足 解决关键在精准营销

- 方氏钱庄的股权传承

- 第三方财富管理机构如何实现高质量发展

- 弘创研究院家族财富故事解读之—— 《红楼梦》的家族财富观

- 慈善信托,创新融合发展正当时

- 《家族办公室发展报告(2017)》解读

- 财富传承风口下的家族办公室时代

- 翁氏藏书,传承家族精神

- 家族信托,实现质的飞跃

- 翁氏藏书,传承家族精神

- 《骆驼祥子》的两极财富观及启示

- 家族财富管理

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null