订阅邮件推送

获取我们最新的更新

推动金融服务长三角高质量发展

一、长三角金融一体化发展现状和制约因素

2019年12月中共中央、国务院正式发布《长江三角洲区域一体化发展规划纲要》,指出长三角一体化发展要紧扣“一体化”和“高质量”两个关键,强化创新驱动,提升产业链水平,建设现代化经济体系。

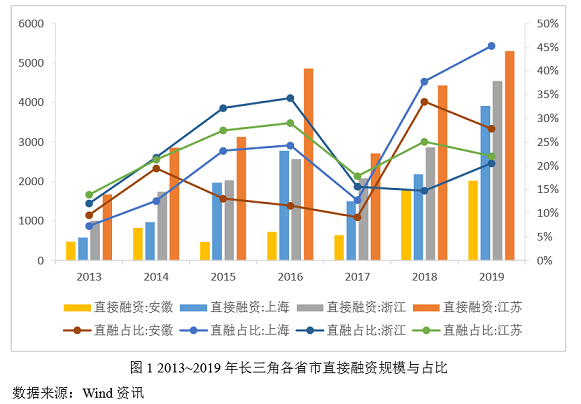

伴随长三角区域经济的飞速发展,金融业也呈现蓬勃发展态势。从金融业对GDP贡献看,2000~2019年,沪、苏、浙、皖各地区金融业增加值均表现出一路扩张的态势,分别增长了12.8倍、24.7倍、24.9倍、31.1倍。上海作为区域龙头城市,伴随产业结构不断优化调整,金融服务业对地区生产总值贡献比例显著高于其他地区,浙江金融业对地区生产总值拉动明显,江苏、安徽金融业对地区生产总值贡献比例基本保持向上走势。从金融机构发展状况看,2019年,上海银行类金融机构数量为4072家,资产规模占区域总额的28.1%。浙江、江苏和安徽金融机构数量、资产和从业人员规模近年来也呈现明显增长趋势。从金融市场融资现状看,2019年,长三角“一市三省”以贷款为代表的间接融资仍占居主要成分,均超过了50%。尽管长三角地区目前仍以银行贷款等间接融资为主,但随着金融发展和深化,股票、债券等直接融资的比例会愈来愈高,融资结构亦日益呈现多元化的发展趋势(见图1)。

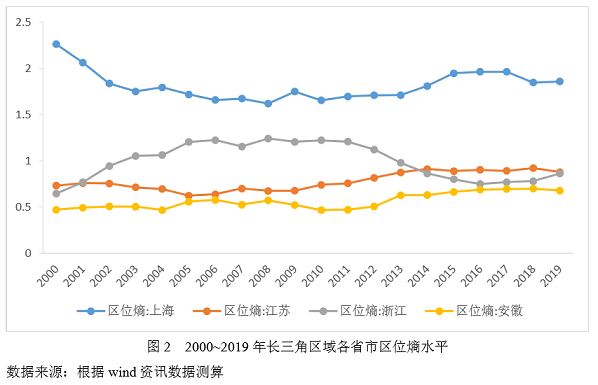

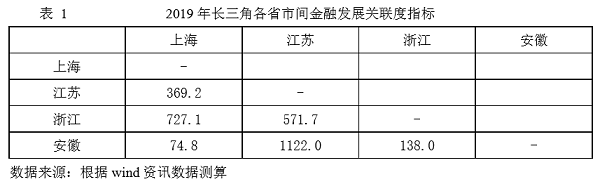

诚然,长三角区域金融合作和一体化水平取得了显著成绩。但从高质量发展要求看,仍然存在着一些诸如不平衡与分割发展、金融基础设施与金融生态不完善、金融合作协调机制有待加强等诸多问题和障碍。根据基于金融增加值和地区GDP计算的区位熵指标,长三角区域内各省市金融集聚水平存在着明显的差异,上海区位熵指标一骑绝尘,大幅领先苏、浙、皖三省。上海作为全国金融中心城市,金融资源集中,集聚效应明显。浙江形成一定的金融产业集聚,但近年来,金融集聚效应呈现下降态势。江苏、安徽两省金融业发展水平相对较低,有待进一步提升(参见图2)。根据区域金融关联度指标,沪、苏、浙三省(市)之间的金融关联度均处于较高水平,其中,上海、浙江之间关联值最大,这可能与三省(市)之间文化认同度高、距离较为较近且产业结构相似度较强有关。安徽与江苏之间的金融关联度较高,但与上海、浙江之间的金融关联度明显偏低。当前,长三角区域各省市之间的金融关联度还存在着较大差异,尤其安徽与上海、浙江之间的金融联系程度还不够紧密,这也在一定程度上影响并限制了长三角区域金融一体化发展的水平(参见表1)。

金融基础设施是金融一体化的基本要素。近年来,长三角金融设施与金融服务的可得性明显提升,金融机构跨区域的金融设施与金融服务也越来越多。尽管如此,长三角地区金融基础设施在部分偏远地区还有待进一步延伸,金融普惠性与包容性还需要借力金融科技提升进一步加强,金融互联互通还必须往更广泛更纵深方向进一步拓展。此外,长三角金融生态建设还不够完善,金融信息的联动一体化尚未实现,金融风险协同防范与处置机制还存在缺失,加之司法或行政规定存在地域差异,很难实现金融风险协同防范与一体化处置。当前,随着长三角一体化进程的全面推进,金融领域的一体化发展相对其它行业反而稍显滞后。随着区域一体化的推进,经济金融活动的联系加深,如果不在合作机制和政策上进行合理规划和衔接,势必造成上海等中心城市对相对落后地区金融资源形成虹吸效应,导致区域内金融资源分布不均衡和金融发展水平差距拉大。

......

研究评论全部内容请详见附件。

作者相关研究

Author Related Research

- 稳定币的稳定机制、应用场景与政策启示

- 数字金融基本内涵与未来发展

- 当前中国经济不存在通缩

- 构建开放和创新型数字人民币生态

- 创新和重塑数据治理体系 ——以金融数据治理为例

- 数字货币跨境支付——竞争与替代

- 我国金融数据治理体系的创新与发展

- 数字人民币促进数字财政建设和财政数字化转型

- 推进数字经济监管体系和监管能力现代化

- 消费互联网行业失序发展的深层成因及治理之策

- 数字人民币发展的动因、机遇与挑战

- 数字人民币的发展态势、 影响冲击及政策建议

- 数字金融促进中小微企业发展

- 数字技术推动普惠金融高质量发展

- 应运而生的数字人民币

- 数字货币将使货币政策实施更精准有效

- 互联网贷款业务健康发展需要规范与引导

- 互联网贷款业务健康发展需要规范与引导

- 推动金融服务长三角高质量发展

- 中国互联网金融行业分析与评估(2018)

- 中国居民融资的演进、特征及未来展望

- 数字货币风险管理与监管

- 发展数字普惠金融 破局中小微融资难题

- 以创新为抓手 推动助贷业务发展

- 推动经济高质量转型的必然要求

- 债券违约:适度理性 频发有害

- 借力消费金融 推动信托公司创新转型

- 多措并举推进 债市法治化市场化建设

- 夯实微观基础 疏通货币政策传导渠道

- CBS有助于稳金融稳预期

- 扩大投资者范围 加快地方债市场发展

- 基建加码补短板

- 从三方面进一步推进资本市场改革

- 千亿资本金进场 银行理财新军崛起

- 国债收益率曲线发展及其体制性影响因素分析

- 创新债券融资机制是化解融资难题突破口

- 我国网贷平台究竟如何定位

- 分类施策 建立和完善网贷行业长效监管机制

- 雨霁之后的网贷行业如何迎来彩彻云衢

- Fintech视角下金融服务实体经济报告

- P2P与区块链技术是一体两面

- 中国网贷行业发展现状及趋势

- 金融科技促进普惠金融与金融扶贫发展

- 全球大宗商品市场前景展望及应对略

- 互联网金融信息服务管理体制机制研究

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null