订阅邮件推送

获取我们最新的更新

保险行业2018年中报综述:新单改善趋势有望延续

作者:王剑、李锦儿

摘要

(一)二季度新单及NBV改善趋势有望延续至下半年

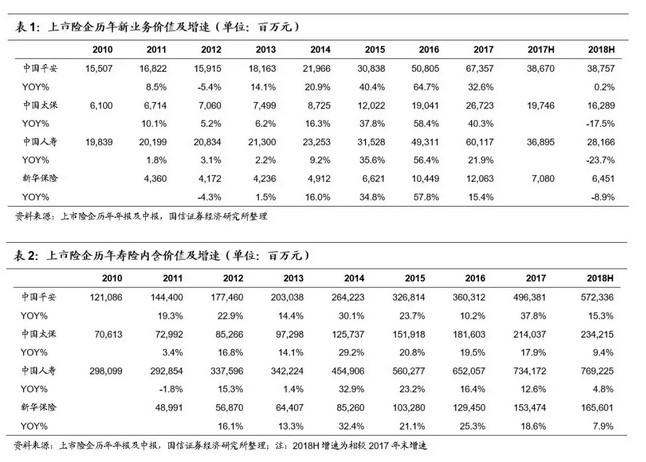

2018年上半年,四家上市险企共实现净利润885.71亿元,同比增长35.4%;实现寿险新业务价值896.63亿元,同比减少12.4%。虽然一季度开门红期间新单销售不理想,影响上半年新业务价值增速,但二季度以来,各家险企加大保障型产品销售力度,长期保障型业务新保占比已有所提升,新业务价值增长出现改善。下半年新单及NBV改善空间仍然明显,优质险企全年NBV有望实现正增长。

(二)寿险业务结构优化,新业务价值率创新高

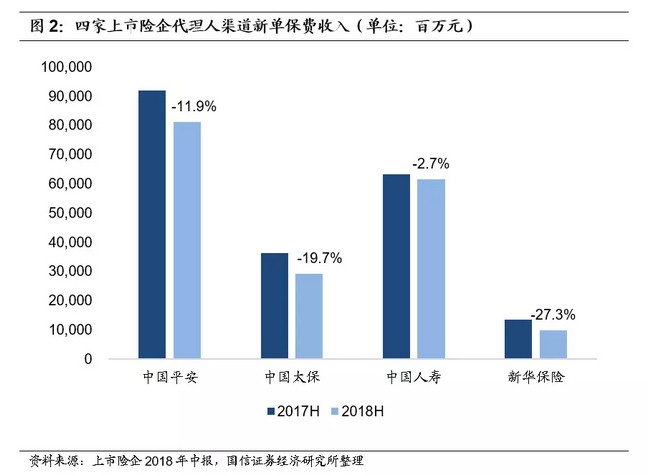

业务结构方面:(1)从渠道结构来看,上半年代理人渠道保费收入占比提升,但新单销售承压。平安、太保、国寿、新华代理人渠道新单保费分别下降11.9%、19.7%、2.7%和27.3%,受此影响,代理人队伍增员承压,代理人产能和收入也出现下滑;(2)从期限结构来看,上半年平安和国寿首年期交保费收入占首年保费的比重提升,太保和新华首年期交保费占比下降,主要是由于代理人渠道首年期交保费的下滑;(3)从产品结构来看,二季度以来各家险企纷纷主动调整产品结构,长期保障型业务新保占比均有所提升。

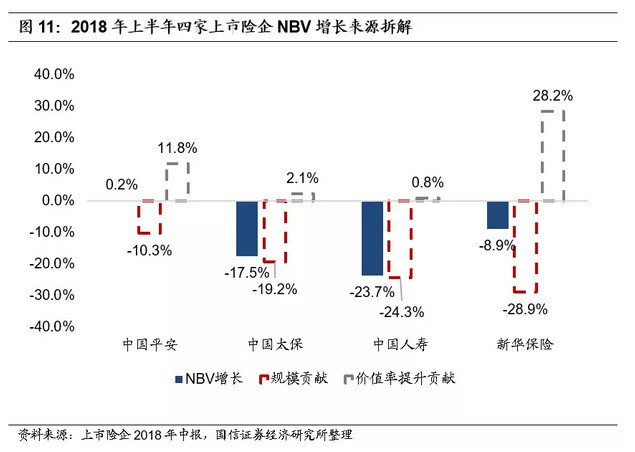

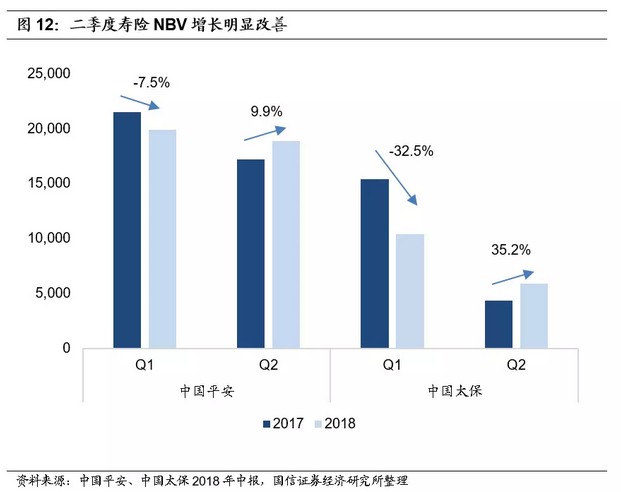

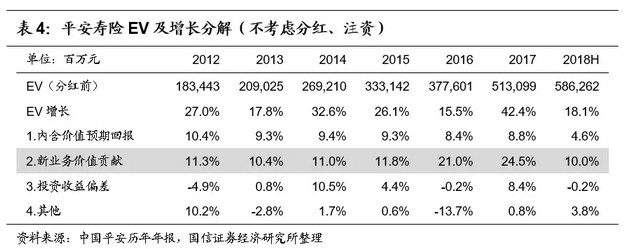

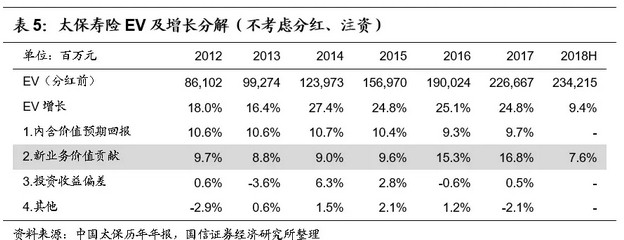

价值创造方面:(1)上半年,平安、太保、国寿、新华NBV同比增速分别为0.2%、-17.5%、-23.7%和-8.9%。通过NBV的拆分可以看出,上半年,四家保险公司的效率贡献均为正(新业务价值率同比提升),但规模贡献均为负(首年保费负增长),且影响程度较大;(2)二季度以来NBV改善效果显著,中国平安和中国太保二季度单季NBV增速分别为9.9%、35.2%,相比一季度的-7.5%和-32.5%呈现显著好转;(3)2018年上半年,平安、太保、国寿、新华的寿险EV分别相较年初增长15.3%、9.4%、4.8%和7.9%,新业务价值对EV增长的贡献分别为10.0%、7.6%、3.8%和4.2%。

(三)产险业务质量稳定,所得税影响净利润下滑

2018年上半年,平安产险综合成本率为95.8%,同比改善0.3个百分点;太保产险综合成本率为98.7%,与去年同期持平。平安产险和太保产险上半年均实现正的承保利润,但产险净利润分别下滑14.1%和22.5%,主要原因是手续费超支导致的所得税大幅增加。

(四)投资端年化投资收益率下滑

受今年整体市场环境影响,上半年平安、太保、国寿、新华年化总投资收益率分别为4.0%、4.5%、3.7%和4.8%,分别同比下降0.9、0.2、0.9和0.1个百分点。

(五)投资建议

目前保险行业处于估值低位,具备较大吸引力。按最新收盘价计,中国平安、中国太保、新华保险A股对应2018年P/EV估值分别为:1.19倍、0.90倍、0.82倍;H股对应2018年P/EV分别为1.17倍、0.65倍和0.52倍,价值属性明显。

(六)风险提示

保费增速超预期下滑以及国债收益率短期大幅下滑;商车费改导致车险竞争恶化程度超出预期。

目录

一、中报业绩:利润增长符合预期,NBV增速放缓

二、寿险:产品结构优化,新业务价值率提升

1.渠道结构:代理人渠道保费收入占比提升,但新单销售承压

2.期限结构:持续加大期交业务发展力度

3.产品结构:长期保障型业务新保占比提升

4.新业务价值:首年保费下滑影响显著

5.内含价值:维持稳健增长

三、产险:承保利润提升,净利润下降

四、投资:年化总投资收益率下滑

五、投资建议

六、风险提示

以下为报告正文:

一、中报业绩:利润增长符合预期,NBV增速放缓

2018年上半年,四家上市保险公司共实现净利润885.71亿元,同比增长35.4%。四家险企净利润均实现正增长,中国平安、中国太保、中国人寿、新华保险净利润同比增速分别为33.8%、26.8%、34.2%和79.1%。其中,平安寿险、太保寿险净利润同比增长43.3%、48.4%。净利润的提升主要受益于准备金重估对利润的释放,以及剩余边际摊销规模的稳健增长。

其中,新华保险净利润大幅增长79.1%,一方面是由于会计估计变更导致保险责任准备金调整,增加税前利润1.47亿元(去年同期减少税前利润19.94亿元),另一方面是由于其业务及管理费较去年同期大幅减少14.88亿元,同比降低了21.2%。此外,中国平安执行了新金融工具相关会计准则,如果按保险子公司执行修订前的金融工具会计准则的法定财务报表利润数据计算,则归母净利润同比增长43.7%。

2018年上半年,四家上市保险公司共实现寿险新业务价值896.63亿元,同比减少12.4%。四家险企中,仅有中国平安一家维持NBV正增长,中国平安、中国太保、中国人寿、新华保险NBV同比增速分别为0.2%、-17.5%、-23.7%和-8.9%。上半年NBV整体负增长的原因主要是受产品切换、市场利率变化以及去年高基数等多因素影响,导致个险新单保费增长承压。

2018年上半年,中国平安、中国太保、中国人寿、新华保险寿险EV分别相较年初增长15.3%、9.4%、4.8%和7.9%。其中,中国平安、中国太保集团EV增幅分别为12.4%和8.1%。

二、寿险:产品结构优化,新业务价值率提升

2018年上半年,受134号文带来的产品形态变化以及去年的高基数效应影响,代理人渠道新单销售承压,使新业务价值增速放缓甚至出现同比下滑。但同时,二季度各家险企主动调整产品结构,加大保障型产品销售力度,新业务价值率出现明显改善。下文将主要从渠道、期限、产品结构三个方面对各家险企承保端的差异进行分析。

1.渠道结构:代理人渠道保费收入占比提升,但新单销售承压

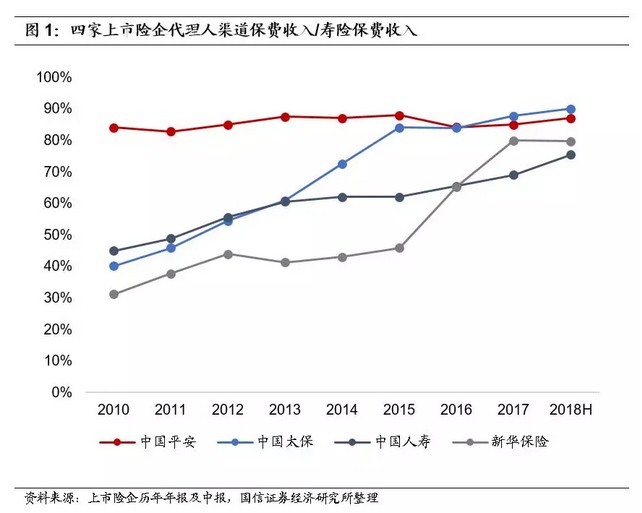

渠道结构持续优化,代理人渠道保费收入占比提升。由于个人代理渠道所销售的保单具有更高的新业务价值率,近年来各家寿险公司始终着力于个险渠道建设,通过构建大个险格局以期提高积累价值的效率。从渠道结构指标来看,2018年上半年,中国平安、中国太保、中国人寿、新华保险四家保险公司的代理人渠道保费收入占寿险总保费收入的比重分别为87.1%、90.0%、75.5%和79.8%,分别同比提升0.04、1.2、9.8和1.0个百分点。

具体来看:

平安作为最早搭建代理人体制的保险公司,近十年来代理人渠道保费占比一直维持在80%以上,位于行业领先地位;

太保自2011年启动渠道结构转型后,个险建设步伐不断加快,代理人渠道保费占比已超越平安跃至行业首位;

国寿上半年注重个险渠道价值导向,着力推进销售管理转型升级,个险渠道保费贡献占比显著提升9.8个百分点,逐步接近行业领先水平;

新华自2016年开启价值转型以来,个险渠道围绕建设“三高”队伍的发展目标,保费贡献占比不断提升,边际改善最为显著。

受市场环境影响,代理人渠道新保增长承压。由于134号文带来的产品形态变化以及去年的高基数效应,各家险企在开门红期间的新单销售均不尽如人意。尽管二季度以来,各家公司积极应对新单保费负增长的不利局面,主动调整产品结构,加大保障型产品的销售力度,使新单保费增长有所改善,但未能扭转上半年代理人渠道新单保费负增长的态势。上半年,平安、太保、国寿、新华代理人渠道新单保费增速分别为-11.9%、-19.7%、-2.7%和-27.3%。

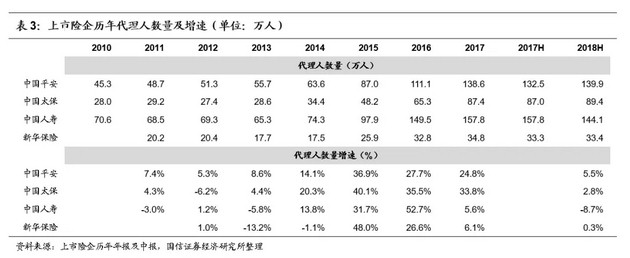

代理人队伍增员承压。受一季度开门红不达预期的影响,今年寿险代理人增员压力较大。上半年,平安、太保、国寿、新华的个险代理人规模分别为139.9、89.4、144.1和33.4万人,同比增速分别为-8.7%、5.5%、2.8%和0.3%。上半年,四家险企代理人总量增速为-0.9%,相较于过去三年代理人增速显著放缓(2015、2016、2017 年四家险企代理人总量增速分别为36.5%、38.5%和16.7%)。

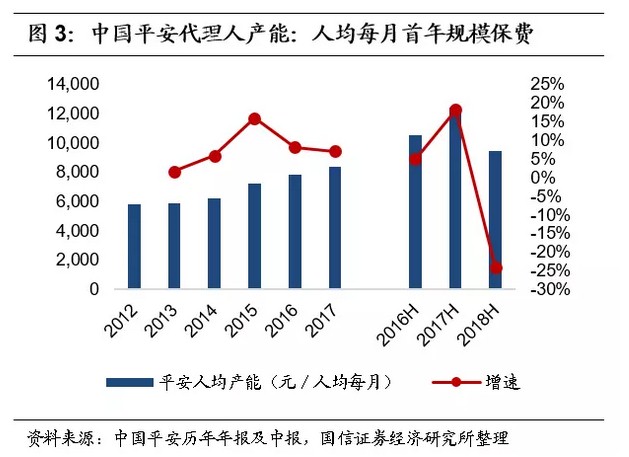

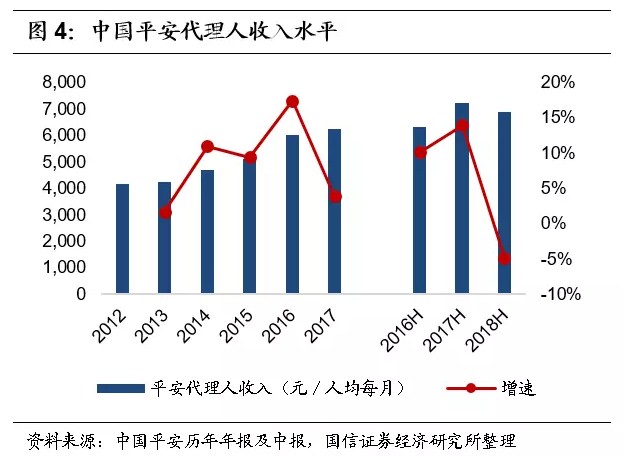

代理人产能和收入下滑,保障类产品销售仍是产能提升的关键。由于代理人渠道新单保费负增长,代理人产能和收入也出现普遍下滑。上半年,平安代理人每月人均寿险规模保费为9453元,同比下滑24%,这也使得代理人收入由2017年上半年的人均每月7218元下滑至2018年上半年的6870元,下降幅度达4.8%,这也是平安近年来代理人收入的首次下滑。太保代理人每月人均首年佣金收入为1217元,同比下滑22.2%。新华个险渠道月均人均综合产能为5187元,同比下滑26.2%。

代理人的佣金收入一般根据新单销售额和佣金率来确定,保障类产品的佣金率通常高于理财型和储蓄类产品。目前我国保障类产品的渗透率仍处于较低水平,加大对保障类业务的发展力度,不仅能优化产品结构,同时也能通过带动佣金率的抬升,使代理人收入水平得到增长,从而提升代理人队伍的稳定性和留存率。

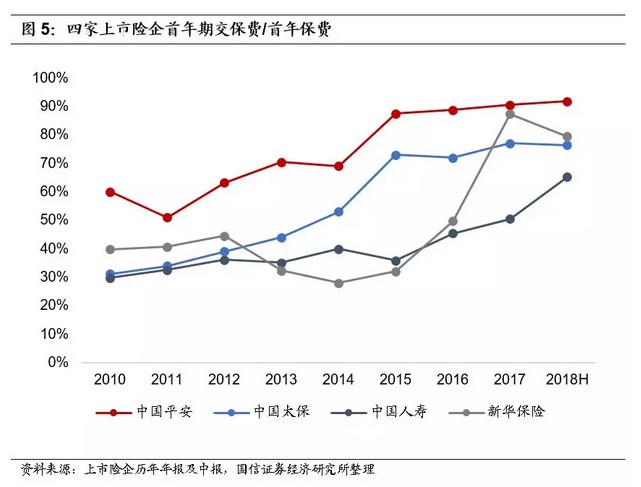

2.期限结构:持续加大期交业务发展力度

渠道结构影响缴费结构变化,期交业务保费占比趋势出现分歧。缴费结构的差异实际上也是渠道结构差异的另一种表现方式,由于个险业务中期交占比较高,而银保渠道多销售高现金价值的趸交产品,所以代理人渠道保费占比的提升可以带动缴费结构的改善。2018年上半年,平安、太保、国寿、新华的首年期交保费收入占首年保费的比重分别为91.9%、76.4%、65.2%和79.4%,其中平安、国寿占比分别同比提高0.3和18.2个百分点,太保和新华分别下降3.1和7.8个百分点。

具体来看:

平安代理人渠道优势明显,保单质量优于同业,新单保费中期交业务占比始终位于行业领先水平;

国寿上半年大幅压缩趸交保费,首年期交保费同比增长5.1%,首年期交拉动效应进一步显现;

太保大个险格局构建完成后,首年期交业务占比不断提升,平均交费期限也持续提高,但上半年代理人渠道首年期交业务同比减少22.8%,带动首年期交保费占比出现下滑;

新华银保渠道的趸交业务已基本消化完毕,上半年银保渠道首年期交保费占比与同期持平,维持在99.2%的水平,个险渠道首年期交保费占比下滑8个百分点至83.4%。

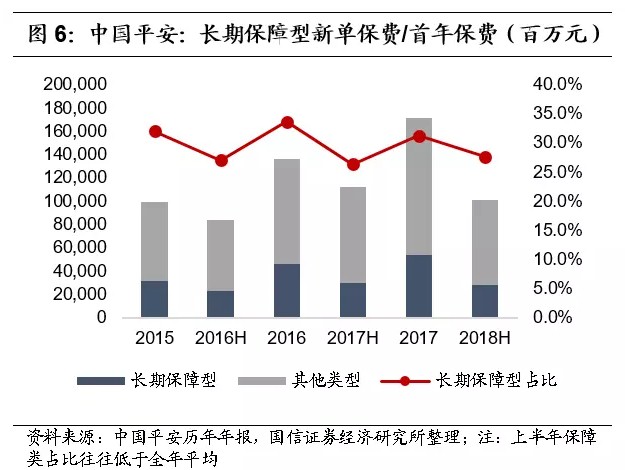

3.产品结构:长期保障型业务新保占比提升

上市险企加大长期保障型产品销售力度,业务结构持续优化。2018年一季度,受产品切换、市场利率变化以及去年高基数等因素影响,个险新保增长承压,二季度以来,各家险企纷纷主动调整产品结构,着力发展拥有更高新业务价值率的保障类业务。根据中国平安公布的中报数据来看,长期保障型新业务价值率高达93.6%,远高于其他类型业务(长交储蓄型、短交储蓄型、短期险新业务价值率分别为42.6%、15.7%、35.6%)。

具体来看:

平安上半年实现长期保障型业务新单保费收入277.79亿元,占首年保费的27.6%,同比提升1.3个百分点,长期保障型业务贡献的新业务价值达259.94亿元,占总新业务价值的67.1%;

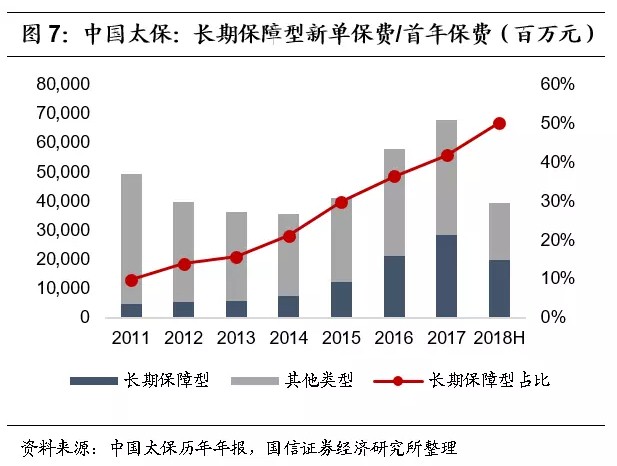

太保二季度以来加大了保障型产品的创新和服务供给,推动上半年长期保障型业务新保占比提升7.8 个百分点至50.2%;

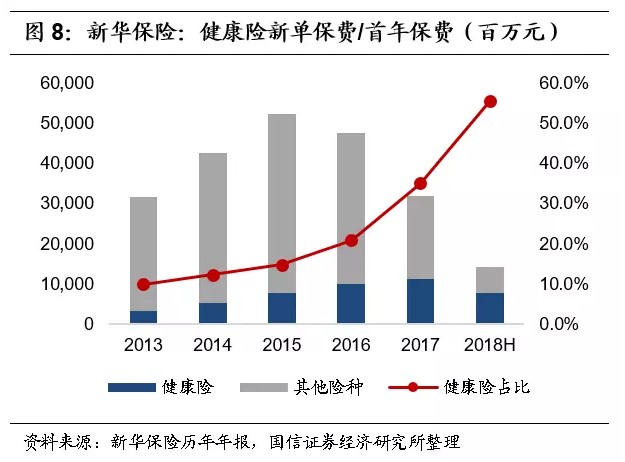

新华保险自转型以来始终坚持以健康险为核心的产品优势,上半年实现健康险首年保费78.44亿元,在首年保费中的占比达55.5% ,同比大幅提升19.1个百分点;

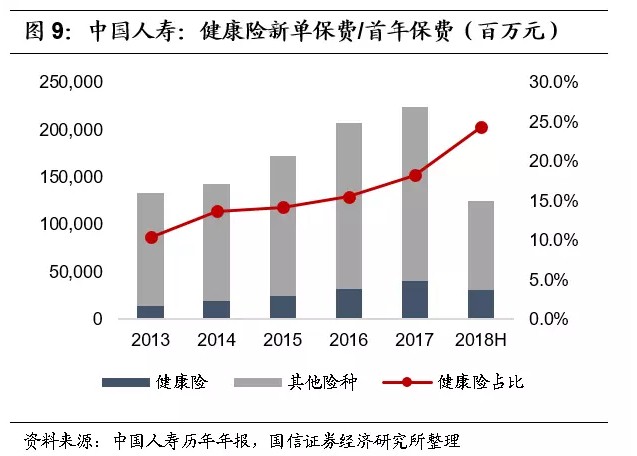

国寿上半年实现健康险保费收入304.79亿元,占首年保费的24.3%,同比提升10.1个百分点。

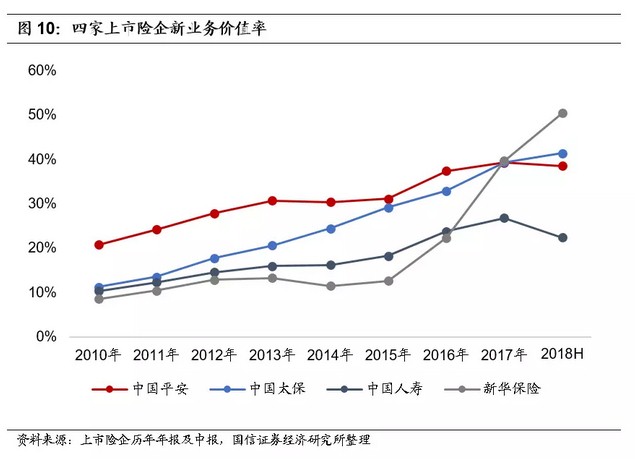

4.新业务价值:首年保费下滑影响显著

作为衡量渠道结构和产品结构差异性的结果性指标,上半年各家险企新业务价值率均有所提升。由于产品结构的优化,各家保险公司以包括终身寿险、长期健康险为主的保障型产品新保占比提升,对新业务价值率的提高做出强力支撑。2018上半年,平安、太保、国寿、新华的新业务价值率分别为38.5%、41.4%、22.5%和50.4%,分别同比提升4.1、0.8、0.2和11.1个百分点。

具体来看:

平安上半年新业务价值率改善幅度较大,主要受益于高价值率的长期保障产品占比的不断提高,其代理人渠道上半年新业务价值率达48.1%,同比提升了6.5个百分点;

太保上半年长期保障型业务新保占比同样有所提升,推动新业务价值率提高0.8个百分点至41.4%,在行业中处于较高水平;

国寿上半年新业务价值率小幅提升0.2个百分点,相较其他竞争对手仍有差距;

新华产品结构转型成果明显,新业务价值率大幅改善11.1个百分点达50.4%,创下公司乃至行业新高。

平安新业务价值保持正增长,太保、国寿、新华NBV均出现同比下滑,主要受首年保费下滑影响。2018年上半年,平安、太保、国寿、新华分别实现寿险新业务价值387.57亿元、162.89亿元、281.66亿元和64.51亿元,分别同比增长0.2%、-17.5%、-23.7%和-8.9%。

新业务价值的增长可以拆解为首年保费的规模贡献和价值率提升的效率贡献。价值率的分析我们上文已经提到,对应的平安、太保、国寿、新华的价值率提升贡献分别为11.8%、2.1%、0.8%和28.2%。对于规模贡献,上半年平安、太保、国寿、新华分别实现首年保费1005.44亿元、393.07亿元、1253.21亿元和127.88亿元,分别同比下滑10.3%、19.2、24.3%和28.9%。通过NBV的拆分可以看出,上半年,四家保险公司的效率贡献为正,但规模贡献均为负,且影响程度较大。

二季度以来NBV改善效果显著。分季度来看,二季度以来由于保障型产品新保占比的提升,新业务价值单季增速明显改善。中国平安二季度实现新业务价值188.60亿元,同比增长9.9%,高于一季度-7.5%的增速;中国太保二季度新业务价值为59.04亿元,较同期大幅增长35.2%,相比一季度-32.5%的增速也呈现显著好转。下半年,NBV增速将延续二季度改善趋势,优质险企全年NBV有望实现正增长。

5.内含价值:维持稳健增长

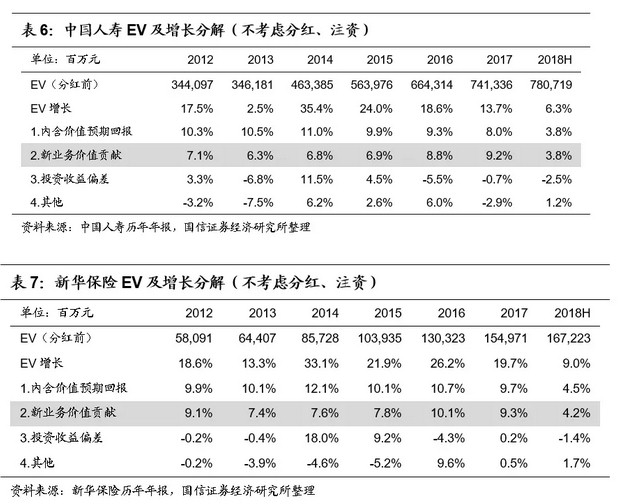

2018年上半年,平安、太保、国寿、新华的寿险EV分别相较年初增长15.3%、9.4%、4.8%和7.9%,资本变动前(即分红前)的寿险EV分别较年初增18.1%、9.4%、6.3%和9.0%。内含价值的增长源,主要包括源于存量内含价值的内生增长(有效业务回报加调整净资产预期利益)、新业务价值的贡献,以及实际投资收益率与假定收益率偏差产生的影响。我们重点关注新业务价值对EV增长的推动作用,上半年平安、太保、国寿、新华的新业务价值贡献分别为10.0%、7.6%、3.8%和4.2%。

三、产险:承保利润提升,净利润下降

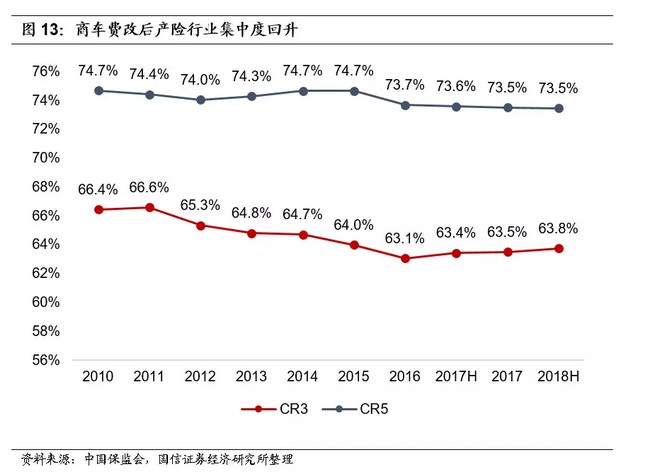

保费收入稳步增长,市场集中度进一步提升。2018年上半年,平安产险、太保产险分别实现原保险保费收入1188.78亿元和606.85亿元,同比增长14.9%和15.6%,保费增速均优于行业。平安产险市场占有率达19.7%,同比提升0.1个百分点;太保产险市场占有率达10.0%,同比提升0.2个百分点。商车费改以来,产险行业集中度持续提升,2017年上半年,TOP3市场份额已出现回升势头,至2018年上半年已提升至63.8%。

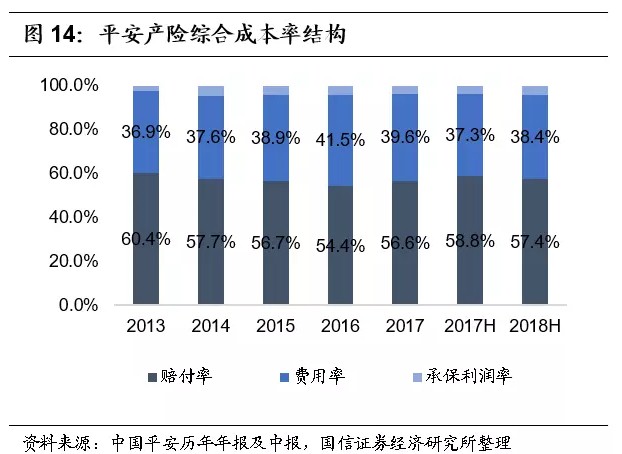

平安产险:龙头优势显著,综合成本率改善。平安产险作为市占率排名第二的龙头财险,成本管控能力突出,盈利能力始终优于行业。2018年上半年,平安产险综合成本率95.8%,同比改善0.3个百分点,其中费用率38.4%,上升1.1个百分点,赔付率57.4%,下降1.4个百分点。保费收入居前的前五位险种(车险、保证保险、责任保险、企业财产保险和意外伤害保险)综合成本率均小于100%,实现承保盈利。其中车险综合成本率97.2%,同比提升0.1个百分点;保证保险综合成本率87.5%。同比降低4个百分点。

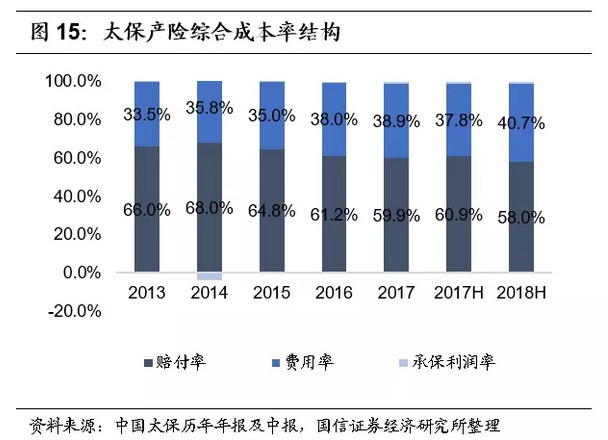

太保产险:车险综合成本率小幅改善,非车险承保亏损。上半年,太保产险综合成本率为98.7%,与去年同期持平,其中费用率40.7%,上升2.9个百分点,赔付率58.0%,下降2.9个百分点。分险种来看,车险综合成本率为98.0%,同比下降0.6个百分点;非车险综合成本率为101.7%,同比提升2.4个百分点,主要是受企财险、信用险、意外险等险种承保亏损影响。

所得税大幅提升,产险净利润下滑。平安产险和太保产险上半年综合成本率均低于100%,实现正的承保利润,但产险净利润分别下滑14.1%和22.5%,主要原因是所得税支出的大幅增加,分别同比增长130.0%和105.4%。所得税的增加主要是由于免税收入同比减少以及业务增长导致手续费超支使得应纳税所得额上升。

四、投资:年化总投资收益率下滑

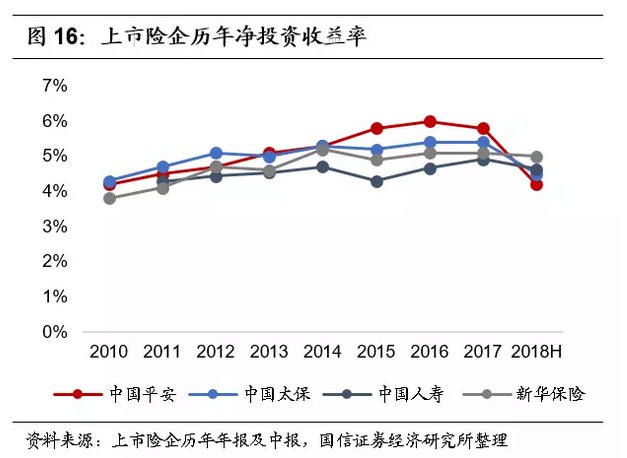

2018年上半年,平安、太保、国寿、新华的年化净投资收益率分别为4.2%、4.5%、4.6%和5.0%,其中,新华净投资收益率同比提高0.1个百分点,表现优于同业,平安、太保、国寿分别同比下滑0.7、0.6和0.1个百分点。净投资收益率下降主要是受今年整体市场环境影响,权益投资资产分红收入减少所致。

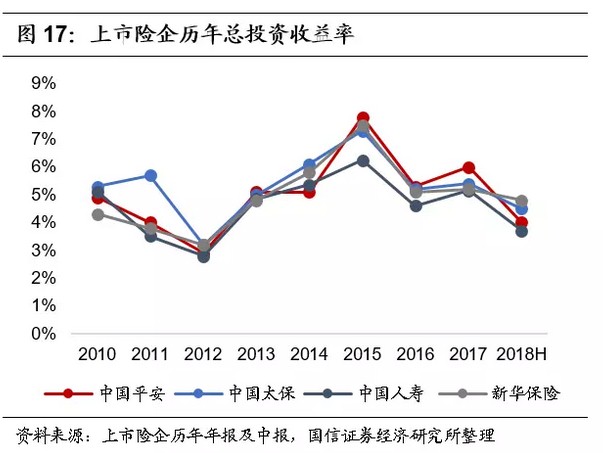

总投资收益率方面,平安、太保、国寿、新华分别为4.0%、4.5%、3.7%和4.8%,分别同比下降0.9、0.2、0.9和0.1个百分点。

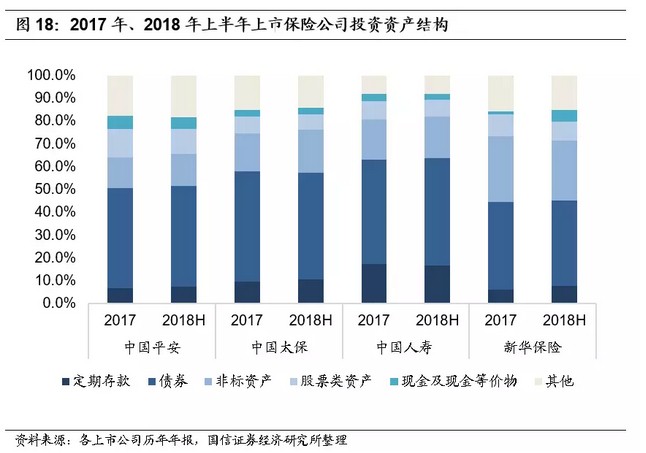

保险资金投资资产结构方面,股票类资产占比下滑。2018年上半年,平安、太保、国寿、新华股票类资产占比(股票+权益类基金)分别为11.1%、6.7%、7.6%和8.4%,较年初分别降低1.4、0.7、0.3和1.0个百分点。非标类资产方面,平安、太保、国寿、新华占比分别为14.0%、18.9%、18.1%和26.2%,其中,新华保险降低非标资产投资2.9个百分点,其他三家非标资产占比均有所提升。此外,上半年新华保险投资策略总体以防御为主,定期存款和现金及现金等价物占比分别提升1.7和3.8个百分点。

五、投资建议(略)

承保端新单改善趋势将延续,下半年NBV有望转正。虽然一季度开门红期间新单销售不理想,影响上半年新业务价值增速,但二季度以来,各家险企加大保障型产品销售力度,长期保障型业务新保占比已有所提升,新业务价值增长出现改善。我们认为下半年新单及NBV改善空间仍然明显,优质险企全年NBV有望实现正增长,从而对EV和净利润增长提供支撑。

保险行业处于估值低位,具备较大吸引力。按最新收盘价计,中国平安、中国太保、新华保险A股对应2018年P/EV估值分别为:1.19倍、0.90倍、0.82倍;H股对应2018年P/EV分别为1.17倍、0.65倍和0.52倍,价值属性明显。

六、风险提示

保障型业务增长不及预期;国债收益率短期大幅下滑;商车费改导致车险竞争恶化程度超出预期。

王剑,系国信证券经济研究所非银团队金融业首席分析师 国家金融与发展实验室银行中心特聘研究员

李锦儿,系国信证券经济研究所非银团队非银行业分析师

作者相关研究

Author Related Research

- 我们会在什么场合使用数字人民币?

- 中国宏观调控的经验与创新

- 后疫情时期的货币信贷及展望

- 行长先生,您需要一张券商牌照

- 券商牌照:全能银行的最后一块拼图

- 让利1.5万亿元的背后:一个有趣的模型

- 最近热议的现代货币理论(MMT)到底是什么?

- 银行让利于实体是双赢选择

- 对折甩卖的银行股 “银G比”分析

- 金融危机小史:总是难以预测 却都似曾相识

- 外需对银行业务的影响:框架介绍

- M2与社融之差异主要由大资管导致

- 银行补资本能救风险吗?

- 金融危机小史:总是难以预测 却都似曾相识

- 人生就像破净的银行股,从绝望中寻找希望

- “银行让利”应对疫情

- LPR规则切换:通俗讲解

- LPR平稳切换,后续LPR波动才是关键

- 互联网银行深度解析:原理与实例

- 邮储银行:零售存款优异,对公潜力待发

- 农业银行如何在县域深耕小微三农

- M2太多了吗?塞伯坦星球的M2预测秘籍

- M2太多了吗?塞伯坦星球的M2预测秘籍

- 数字货币:区块链与未来的支付

- 从货币视角看数字货币

- 利率并轨的条件成熟了吗?

- 数据说话:不必夸大银行接管案的市场冲击

- 不必夸大银行接管案的市场冲击

- 不必夸大银行接管案的市场冲击

- 金融供给侧改革往纵深推进,而谁在“裸泳”?

- 金融严监管如何影响消费?

- 各有侧重、竞合并存:银行理财子公司崛起下的资管新格局

- 银行大分化:寻找金融供给侧改革中的蓝海

- 银行理财子公司:新规背后的玄机

- 证券行业专题:孵化精品券商

- 保险行业2018年中报综述:新单改善趋势有望延续

- 银行业2018年中报综述(上):下半年政策环境有望好转

- 2018上半年银行业运简评

- 中金公司:高成长的财富管理先锋

- 小微信贷难题求解:加息减负

- 真正的P2P是不会跑路的

- “无还本续贷”的来龙去脉

- 拯救信用:下半年政策、投资、社融、货币展望

- 宁波银行:以资本高效运用维持高盈利

- 小微信贷原理:固有症结与突破之道

- 联合授信机制的沿革与实施效果

- 支付对银行的意义

- 定向降准能帮小微吗?

- 测算银行理财监管对股市资金的影响

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null