订阅邮件推送

获取我们最新的更新

债市观察:G20后债市走势分析

6月29日,在日本大阪举行的20国集团(简称G20)领导人峰会上,中美两国元首同意,在平等和相互尊重基础上重启经贸磋商,美方不再对中国产品加征新的关税。两国经贸团队后续将就具体问题重新进行讨论。这缓和了5月以来高度紧张的中美贸易氛围。近期,中国债券市场的走势与G20的谈判预期直接相关,任何一则实质性的信息都会在短期内被市场定价,那么在后G20(大阪)时期,债市将会何去何从?

宏观经济基本面利好债市

从宏观经济层面来看,国际方面,2019年以来,受贸易摩擦、不确定性(大国政治、地缘风险和经济政策)增加和发达经济体货币政策正常化引发的全球金融条件收紧影响,全球经济增长疲态显现,欧元区和日本等发达经济体的制造业采购经理指数(PMI)持续落入景气线以下,而去年表现强劲的美国经济也难幸免,制造业PMI趋势性下滑直逼荣枯线附近。新兴市场表现略好于发达市场,但增速放缓也成为常态。国际货币基金组织在今年4月发布的《世界经济展望》中,将2019年全球经济预期增速调降了0.2个百分点至3.3%,其中,发达经济体下调0.2个百分点至1.8%,发展中国家增长预期下调0.1个百分点至4.4%。目前,各发达和发展中经济体纷纷逆转了货币政策正常化的走向,开始步入降息周期,全球发达国家负利率债券资产大幅上升,据最新统计,其规模接近13万亿美元,不断创出历史新高。笔者预计7月IMF有再次下调全球主要经济体增速的可能。

从国内情况来看,IMF预期中国可能加码的逆周期稳增长措施,受制于经济结构调整和防风险考量,尺度从一季度到了二季度有所减弱,更多着力于“适时适度”,中国经济的下行压力逐步显现。经济领先指标中国制造业PMI连续两个月低于50,上半年更是有4个月时间处于景气线以下;5月规模以上工业增加值增速同比实际增速仅5%创下1992年以来最低(1-2月因春节因素按累计测算);固定资产投资增速再度跌破6%以下,民间固定资产投资增速更是创下2017年以来新低。

各界最关心的国际贸易角度,中国今年5月进出口累计金额(美元计价,下同)同比增速为-1.6%,出口累计金额同比增速仅0.4%,均大幅低于去年同期水平,反映出在当前环境下中国国际贸易的困境。虽然中美两国在G20的谈判表面上看要好于预期,美国总统特朗普也对媒体宣称与中国国家主席习近平进行了一次“极好”(“excellent”)的会晤,不会再对剩下3250亿美元的中国商品加征关税,不过此前加征的关税却不会豁免。5月10日,美国将2000亿来自中国商品的关税从10%调至25%,根据我们测算,其对今年中国经济增长带来的增量直接负面影响略高于0.2%(出口价格弹性用1.7,考虑时间因素),如果再计入逆周期政策、关税排除申请和出口转移因素后,直接影响应该会更小。

利差分析和政策变化利好后市

因此,从国内外经济的基本面来看,无疑是利好债市的,但是受5月下旬个别中小银行被托管的影响,中国债市6月虽有波动,但整体以横盘为主,尤其是国债长端收益率下行有限。在关注G20中美谈判的同时,市场也出现了不少声音,认为长端收益率下行空间受限。要弄清中国债市接下来的走势,笔者认为可以从中美无风险利率利差、国债国开利差以及基本面所带来的宏观政策变化等几个方面分析。

从无风险利率利差的角度来看,美国以外的发达经济体深陷负利率泥潭,美国10年国债收益率在未降息之前就一度跌破2%,今年以来降幅近70bp,中美无风险利率利差超过了120bp,超出去杠杆以来(2016年10月开始)中美利差中位数33bp左右。而若是以去杠杆后期来计(2018年以后),中美利差中位数仅为68bp,与当前利差相差52bp。随着美联储步入降息周期,预计10年美债收益率将会继续下行,中美无风险利差也将逐步向均值回归,中国无风险利率中枢有足够下行的空间和动力。

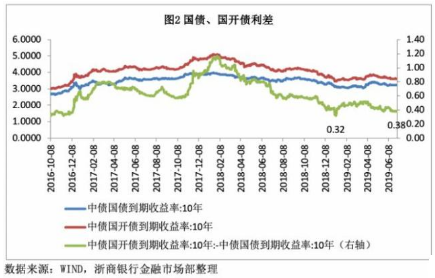

从中国国债和国开的利差来看,由于前者以配置盘投资为主,后者以交易盘投资为主,因此每当债市走牛,两者的利差都会收窄,反之,利差则会拉大。从6月18日以来,10年国开和国债的利差就始终维持在0.38左右,为去杠杆时期以来的历史低位(最低值0.32),较利差中位数(61bp)低了23bp左右。从历史经验来看,前两次两者利差低于40bp的时期,一次10年国债在2.65-3.10%间徘徊,10年国开在3.02-3.4之间徘徊,另一次则是在今年年初,受降准1个百分点和降息传闻影响,10年国开一天时间下降了12个bp至3.48%附近,而国债则落至3.10%附近。因此,在基本面利好牛市延续的情况下,长端收益率中枢应仍有下行空间。

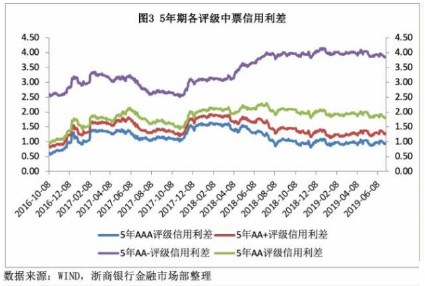

从信用利差上看,当前AA-以上评级5年中票与5年国债利差均低于去杠杆时期以来的中位数15bp左右,这与去年7月以来监管部门推进的宽信用政策有关,信用利差自去年8月后波动范围不大,表明若无风险利率中枢不下移,则中高评级信用债收益率下行空间有限。AA-评级信用产品则相对特殊,信用利差波动较大,当前利差不仅远超中位数,甚至还高于2018年7月以前的水平,这也与经济下行期间低评级债风险频发有关。

从货币政策存在潜在的变化来看,6月中采PMI数据明显不如预期,而从发电、乘用车、重卡、住宅销售等高频数据来看,表现也不及去年同期,这部分源于5月10日美国对中国加征的关税影响,部分则可能与二季度宏观政策逆周期调节力度有所缓和相关(出于经济结构调整和防范金融市场风险因素)。而经济数据的下滑,也是笔者判断货币政策会发生变化的主要逻辑。3月底4月初的时候,市场盛传降准,但笔者一直不那么认为,中国央行参事盛松成也连续发表观点称彼时并不到降准时机。笔者与盛参事曾就此事进行过交流,认为当前环境下降准的必要性主要还是看经济表现。3月数据有明显反弹,金融市场较为火热,彼时并非是个降准的好时机。相较而言,6月经济数据的好坏,也就成了降准与否的关键。虽然央行按照计划会分别在5、6、7月中旬对中小银行实施定向降准,但释放资金量较小,在美增加关税的背景下,为了稳定经济增长在合理目标区间,下半年开始实施新增降准(或定向降准)也是符合逻辑的。至于降息,出于结构性改革和防范金融风险的考虑,降低存贷款基准利率可能并不是当前货币当局的考虑目标,虽然美联储进入降息周期,但中国央行的政策应当会仍以国内为主,通过调降公开市场、中期借贷便利等其他政策工具利率应对的可能性更大,即便出于稳增长考虑,需要降低中小企业融资成本,应该也是以非对称降息或者结构性降息为主。

综上来看,笔者预计7月IMF在新一期《世界经济展望》中将继续调降对全球经济增长的预期,对中国经济增长的预期可能会恢复到年初水平。而为了保证国内经济增长处于合理区间,三季度的逆周期调节政策力度会适当加码。对下半年的中国债市而言,从国内外基本面、政策面和市场均值回归的角度来看,都利好债市,有助于无风险利率持续下移,从而带动风险融资成本下行,但信用利差继续下行的空间有限。

作者相关研究

Author Related Research

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null