订阅邮件推送

获取我们最新的更新

金融市场周报(2020年11月16日-11月22日)

青银理财正式开业(市场评述1122)

11月19日,青岛银行旗下理财子公司——青银理财有限责任公司正式开业。该公司由青岛银行全资发起设立,注册资本10亿元人民币,是首家获批的万亿资产规模以下的银行理财子公司,也是全国第六家获批的城商行理财子公司。

开业当天,青银理财APP也正式发布,这是全国首个银行理财公司直销APP。秉承“摒弃繁杂,一如置身桃源”的理念,青银理财将以优异的投资管理能力和丰富的理财产品种类,为客户提供极简式、全方位、多维度的资产管理解决方案,助力客户成就璀璨人生。目前该APP里目前有五款产品,四款是1元起购,业绩比较基准均在4%以上。其中一款为随时申赎产品。

青岛银行2020年半年报显示,报告期末,该行存续理财产品813只,余额1045.12亿元,理财规模较上年同期增长27.20%。其中,净值型理财产品规模883.64亿元,占产品总规模的84.55%。报告期内,该行发行理财产品946只,募集金额合计2,515.05亿元,全部为非保本理财,较上年同期增长34.21%。报告期内,该行实现理财产品手续费收入6.73亿元,较上年同期增长3.54亿元,增幅111.35%。

从2020年中报中可以看出,青岛银行注重移动渠道理财产品销售,移动渠道理财产品销量占比不断提升。报告期内,该行通过手机银行销售的理财产品总额达到166.67亿元,通过手机银行销售的理财产品交易笔数,在各个渠道中的占比达到85.96%,较上年末提升8.47个百分点。

证监会对华晨汽车集团控股有限公司及相关中介机构采取有关措施等(金融市场周报,1116-1122)

内容摘要:报告期内,央行公开市场操作共计实现净投放3500亿元;有色、酿酒板块异军突起,沪强深弱格局显现;美国疫情继续加深,市场恐慌情绪释放,美股三大股指震荡回落;美元指数震荡下行,非美货币涨跌互现;以美元为单位的国际大宗商品市场价格涨跌互现;央行:公布10月金融市场运行情况;银保监会:关于部分银行保险机构助贷机构违规抬升小微企业综合融资成本典型问题的通报;证监会:对华晨汽车集团控股有限公司及相关中介机构采取有关措施。

一、货币市场

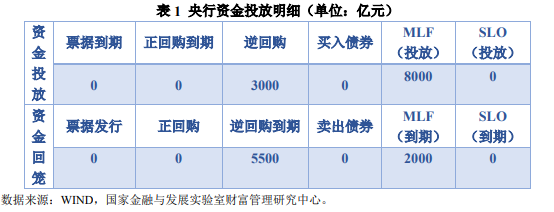

报告期内,央行共计开展3000亿元逆回购操作及8000亿元MLF操作,同时有5500亿元逆回购及2000亿元MLF到期,综上所述,央行公开市场操作共计实现净投放3500亿元(见表1)。

同时,央行授权全国银行间同业拆借中心公布,2020年11月20日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%,均与上期持平。至此,LPR已连续七个月未变。

二、股票市场

1.A股市场:报告期内,有色、酿酒板块异军突起,沪强深弱格局显现。具体来看,上证指数周涨幅为2.04%;深证成指周涨幅为0.71%;创业板指周跌幅为1.47%。

报告期内,值得注意的是,北向资金累计净买入55.11亿元,连续第3周净买入。其中,沪股通净买入84.4亿元,深股通却净卖出29.29亿元,与“沪强深弱”的市场表现一致。

从资金流向来看,银行及保险板块资金净流入靠前,分别净流入35.9亿元、22.9亿元。净流出的板块靠前的有钢铁行业及家电行业,分别净流出4.9亿元、4.6亿元。

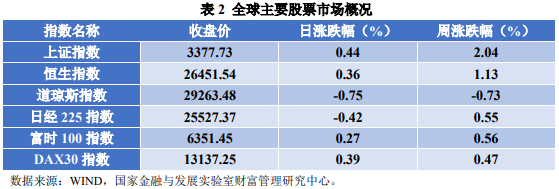

2.欧美股市:报告期内,美国疫情继续加深,市场恐慌情绪释放,美股三大股指震荡回落。美国疾病控制和预防中心11日公布的数据显示,全美10日报告新增新冠确诊病例134383例,新增死亡病例1859例,再次刷新全球范围内一国单日新增确诊病例数最高纪录。同时,美国7天平均日增确诊病例数、住院病例数等疫情指标再创新高。美财政部与美联储明显发生分歧,加重了市场压力。美国财长姆努钦周四致函美联储,称财政部提供的资金已经帮助美联储实现了目标,要求其立即停用部分抗疫贷款工具,以释放多达4550亿美元的资金给国会用于其他方面、帮助刺激经济重振。具体来看,香港恒生指数报收于26451.54点,周涨幅为1.13%;美国道琼斯指数报收于29263.48点,周跌幅为0.73%;日本日经225指数报收于25527.37点,周涨幅为0.55%;英国富时100指数报收于6351.45点,周涨幅为0.56%;德国DAX30指数报收于13137.25点,周涨幅为0.47%(见表2)。

三、外汇市场

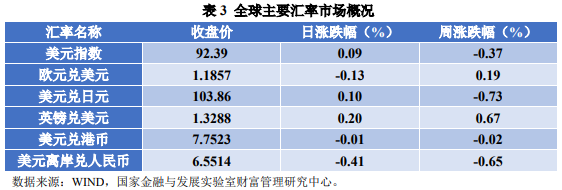

报告期内,美元指数震荡下行,报收于92.39点,周内跌幅为0.37%。非美货币涨跌互现:其中,欧元兑美元报收于1.1857,周内上涨0.19%;美元兑日元报收于103.86,周内下跌0.73%;英镑兑美元报收于1.3288,周内上涨0.67%;美元兑港币报收于7.7523,周内下跌0.02%;美元离岸兑人民币报收于6.5514,周内下跌0.65%(见表3)。

四、大宗商品市场

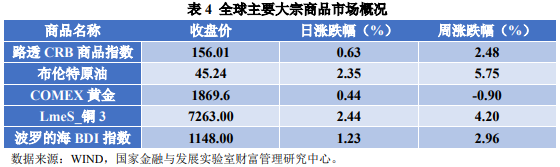

报告期内,以美元为单位的国际大宗商品市场价格涨跌互现。具体来看,路透CRB商品指数报收于156.01点,周涨幅为2.48%;布伦特原油期货价格报收于45.24美元/桶,周涨幅为5.75%;COMEX黄金报收于1869.6美元/盎司,周跌幅为0.90%;LmeS_铜3报收于7263.00美元/吨,周涨幅为4.20%;波罗的海BDI指数报收1148.00点,周涨幅为2.96%(见表4)。

五、金融监管动态

1.央行:公布10月金融市场运行情况。

(1)债券市场发行情况

10 月份,债券市场共发行各类债券4.8万亿元。其中,国债发行7831.1亿元,地方政府债券发行4429.3亿元,金融债券发行5968.3亿元,公司信用类债券发行1万亿元,资产支持证券发行1225.4亿元,同业存单发行1.8万亿元。

截至10月末,债券市场托管余额为114.6万亿元。其中,国债托管余额为19万亿元,地方政府债券托管余额为25.5万亿元,金融债券托管余额为27万亿元,公司信用类债券托管余额为25.6万亿元,资产支持证券托管余额为4.1万亿元,同业存单托管余额为11.1万亿元。

(2)货币市场运行情况

10 月份,银行间货币市场成交共计 65.6 万亿元,同比下降 4.4%,环比下降 37.3%。其中,质押式回购成交57.7万亿元,同比下降1%,环比下降 36.5%;买断式回购成交0.4万亿元,同比下降 54.9%,环比下降42.2%;同业拆借成交7.5万亿元,同比下降20.7%,环比下降 42.2%。

10 月份,同业拆借月加权平均利率为2.1%,较上月上行34个基点;质押式回购月加权平均利率为2.2%,较上月上行30个基点。

(3)债券市场运行情况

10 月份,银行间债券市场现券成交10.5万亿元,日均成交2 6202.5亿元,同比下降30.2%,环比下降39.33%。交易所债券市场现券成交2.1万亿元,日均成交1334.1亿元,同比增长 321.68%,环比增长89.2%。10 月末,银行间债券总指数201.8点,较上月末上升0.7点。

(4)股票市场运行情况

10 月末,上证综指收于3224.53点,较上月末上涨6.48点, 涨幅为0.2%;深证成指收于 13236.6点,较上月末上涨329.15点,涨幅为2.6%。10月份,沪市日均交易量为2677.4亿元,环比下降5.4%,深市日均交易量为4804亿元,环比下降1.8%。

2.银保监会:关于部分银行保险机构助贷机构违规抬升小微企业综合融资成本典型问题的通报。

(1)工商银行部分分支机构违规向小微企业收取贷款承诺费、投融资顾问费等“两禁两限”费用。《关于支持商业银行进一步改进小型微型企业金融服务的补充通知》(银监发〔2011〕94号)规定,除银团贷款外,商业银行不得对小型微型企业贷款收取承诺费、资金管理费,严格限制对小型微型企业收取财务顾问费、咨询费等费用。经查,2017年1月至2019年10月,工商银行江西分行、河北分行、河南分行、上海分行、江苏分行、四川分行、广西分行、辽宁分行、山东分行等9家分行违规向20户小微企业收取贷款承诺费、投融资顾问费等“两禁两限”费用2284.87万元。

(2)民生银行总行集团金融部和部分分支机构违规向小微企业收取贷款承诺费、银行承兑汇票敞口管理费、法人账户透支业务承诺费等“两禁两限”费用。经查,2016年9月至2019年11月,民生银行违规向小微企业收取“两禁两限”费用4369.53万元。其中,民生银行北京分行、上海分行、哈尔滨分行违规收取贷款承诺费,涉及3户、4笔,金额合计1372.48万元;民生银行总行集团金融部和民生银行福州分行、苏州分行、深圳分行、石家庄分行、广州分行、成都分行、厦门分行、大连分行、太原分行、北京分行、泉州分行、重庆分行、济南分行、长沙分行、武汉分行、郑州分行、青岛分行等17家分行违规收取银行承兑汇票敞口管理费,涉及180户、1975笔,金额合计2905.35万元;民生银行总行集团金融部和民生银行上海分行、杭州分行、南昌分行、泉州分行、郑州分行等5家分行违规收取法人账户透支业务承诺费,涉及8户、10笔,金额合计91.70万元。

(3)民生银行在已有抵押的前提下向客户销售保险费率较高的人身意外险,提取高额代理手续费。经查,2016年9月至2019年11月,民生银行共有10.19万笔小微企业个人经营性贷款(担保方式为抵押)的客户购买了该行代销的借款人意外伤害保险,67%的借款人意外伤害保险保费金额/贷款金额不低于0.40%。该行与绝大多数保险公司通过总对总合作协议,约定代理手续费率为保费的50%—80%。例如,民生银行杭州分行2016年9月至2019年11月期间2684笔个体工商户及小微企业主贷款的客户购买了光大永明人寿保险公司的借款人意外伤害保险,客户向光大永明人寿保险公司支付保费1847.24万元,光大永明人寿保险公司向民生银行杭州分行支付代理手续费1477.79万元,代理手续费占保费的80.02%。抽查部分保单显示,相关保险费率为0.39%—0.5%,是一般人身意外险的数倍。

(4)平安保险(集团)下属平安普惠与兴业银行合作发放小微企业普惠型贷款,强制捆绑销售保险,收取高额服务费,推高综合融资成本。经查,中国平安保险(集团)股份有限公司下属平安普惠融资担保有限公司在与兴业银行合作开展普惠型贷款业务时,强制捆绑销售中国平安财产保险股份有限公司借款保证保险,未提供其他增信方式或其他保险公司产品供客户选择,侵害了消费者的自主选择权和公平交易权。兴业银行依赖第三方合作渠道获客,忽略对合作方收费情况及综合融资成本的评估。兴业银行提供全部贷款资金,贷款年利率为6.32%—7.6%;中国平安财产保险股份有限公司承担99%贷款金额的履约保证责任,名义月保费率为0.12%;平安普惠融资担保有限公司负责获客和不良贷款催收,以及承担1%贷款金额的连带担保,名义月担保费率为0.33%,名义月服务费率为0.09%—0.65%。例如,某客户2019年5月贷款本金为382万元,期限3年,贷款利率7.6%,采取等额本息还款方式,兴业银行预计收取贷款利息46.40万元,中国平安财产保险股份有限公司预计收取保险费16.34万元,平安普惠融资担保有限公司预计收取担保费4538元和服务费81.14万元,年化综合融资成本达22.16%。其中,平安普惠融资担保有限公司收取费用占综合融资成本的56.53%。

3.证监会:对华晨汽车集团控股有限公司及相关中介机构采取有关措施。

近期,华晨汽车集团控股有限公司(以下简称华晨集团)有关债券违约,引起市场关注。证监会已依法对其开展专项检查,根据检查情况,今日对华晨集团采取出具警示函的行政监管措施并决定对其涉嫌信息披露违法违规立案调查,对华晨集团有关债券涉及的中介机构进行同步核查,严肃查处有关违法违规行为。

证监会高度重视投资者合法权益保护,全面贯彻落实国务院金融委“零容忍”要求,依法严厉打击各类违法违规行为,维护债券市场良好秩序。同时,将继续维护和发挥好债券市场正常功能,支持各类所有制企业合法合规通过债券市场融资发展。下一步,证监会将依法做好监管工作,牢牢守住不发生系统性风险的底线,深化改革、健全制度、落实责任、严格监管,促进债券市场平稳健康发展。

作者相关研究

Author Related Research

- 暂无 Null

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null