订阅邮件推送

获取我们最新的更新

美联储收紧货币政策背景下的新兴市场跨境资金流动

美联储紧缩预期升温以来,中国以外的新兴市场资金流入出现下滑趋势,大宗商品出口国仍保持资金流入;美联储开启加息进程后,预计新兴经济体资金流入形势将进一步分化。

北京时间2022年3月17日凌晨,美联储宣布加息25bp,符合市场预期。此次美联储加息开始于美国经济复苏、就业市场强劲之际,加息将导致资本回流美国。自2021年下半年美联储紧缩预期升温以来,中国以外的新兴市场资金流入逐渐下滑,资本流出主要集中在亚洲和中东欧地区;与此同时,高通胀使得大宗商品出口国仍保有资金流入,2022年以来全球地缘政治风险上升则进一步加速了这一态势。预计未来在美联储加息、地缘政治风险持续的背景下,资金仍将加速回流美国,基本面脆弱和受到相关风险影响的新兴经济体仍面临流出资金流出的风险。

一、美联储对通胀和就业的判断促使其对加息表态“鹰派”

在3月17日宣布加息后,美联储最新的点阵图显示,2022年美联储加息次数大幅增加至7次,且有7位委员认为应该加息7次以上,远超市场预期;2023年年底利率中值抬升至2.8%,高于长期中性利率水平。这背后主要基于美联储对于美国通胀及就业市场形势的判断。

美联储在货币政策声明中提高了通胀预测值,预计未来三年美国通胀预期均在2%以上。美联储在声明中认为,通胀是广泛的(broader price pressures)且会持续较长时间,并在经济预测中大幅上调对通胀的预测。具体来看,美联储将2022年底美国个人消费支出物价指数(PCE)的通胀预期值上调至4.3%(前值为2.6%),2023年和2024年的预期值分别上调至2.7%(前值为2.3%)和2.3%(前值为2.1%)。2022—2024年美国核心PCE通胀分别上调至4.1%(前值为2.7%)、2.6%(前值为2.3%)和2.3%(前值为2.1%)。这也就意味着,未来三年,美联储均将容忍通胀在2%的水平以上。

美联储认为当前美国就业市场强劲,加息不会影响充分就业。美联储在货币政策声明中将此前就业增长稳健(solid)的措辞改为了强劲(strong),突出了对劳动力市场的信心。美联储主席鲍威尔在记者会上多次强调劳动力需求非常强劲,供不应求极其严重(extremely tight)。值得注意的是,尽管点阵图预测加息次数大幅增加,但由于美联储对通胀预测的上调幅度更多,因此美联储对实际利率的预测反而是下降的(比去年12月的预测降低0.7%),且认为货币政策紧缩不会影响充分就业。美联储对2022—2023年失业率的预测保持不变,将2022年底美国国内生产总值(GDP)增速下调至2.8%(前值为4.0%),该增速仍将高于长期2%的潜在增速。

美联储还表示,“缩表”最快将于5月宣布。结合美联储的整体表态,笔者认为,美联储缩表节奏将快于上一轮美联储货币政策紧缩时期。此外,美联储在声明中称考虑了俄乌冲突的影响,从预期加息次数和鲍威尔表态看,俄乌冲突暂未改变美联储紧缩货币政策的大方向。

二、美联储紧缩预期升温以来的新兴经济体资金流入形势

自2021年下半年以来,美联储货币政策紧缩的预期不断升温。市场分析普遍认为,这将对新兴经济体的货币汇率、跨境资金流动形势等方面产生负面影响。总体来看,受美联储紧缩预期不断升温的影响,自去年下半年以来,亚洲和中东欧地区的许多新兴经济体资金流入出现下滑态势。根据国际金融协会(IIF)的数据,美联储减少资产购买预期上升之后,新兴经济体股权和债权资产的资本流入开始停止上升趋势,并逐渐下跌。而根据国际货币基金组织(IMF)的数据,2021年12月—2022年1月,土耳其、印度以及波兰、斯诺文尼亚等中东欧新兴经济体均出现了明显的资本流出。其中,2021年12月—2022年2月,印度累计跨境资本流出达51.26亿美元,其中股权(Equity)流出37.55亿美元,债权(Debt)流出13.71亿美元。导致部分新兴经济体资金流出的原因主要有两方面:一是奥密克戎变异病毒蔓延,新兴经济体因疫情中无法迅速复苏的可能性上升。二是美联储紧缩预期上升,美国利率上升导致资本开始回流美国。尽管部分新兴经济体已经提前于美联储加息,但依然未能阻止资本流出。根据IIF的数据,其观测的20个主要新兴经济体已有18个经济体提前于美联储加息,但依然难以阻止资本外流。

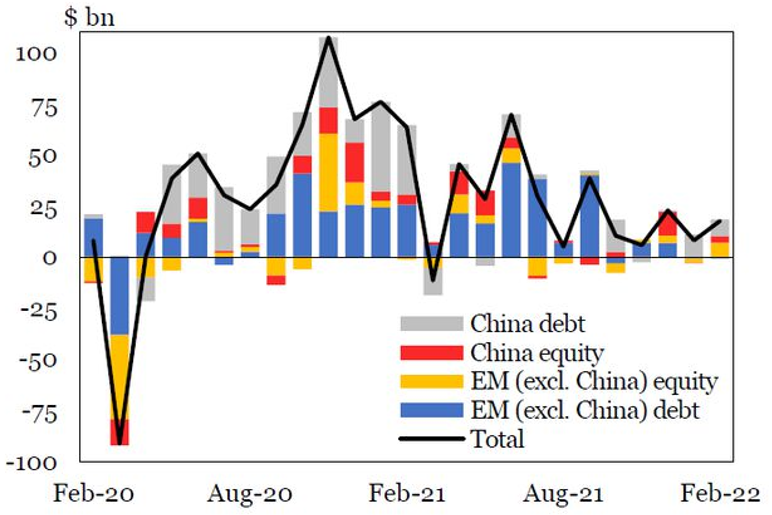

与大部分新兴经济体不同的是,中国和部分大宗商品出口国资产组合资金流入仍保持相对坚挺。2021年12月至2022年2月,非中国的新兴市场债权资产累计资本流出148亿美元,中国资产组合依然保持了相对可观的资本流入(见附图)。2022年2月,依然有83亿美元的资金流向中国债券。经济增长前景向好和稳健的货币政策是支持国际资本流入中国的主要原因。与此同时,因大宗商品价格持续上涨,拉丁美洲国家延续资金流入态势。2022年1—2月,拉美新兴经济体资产组合的资金流入累计规模达149亿美元。

附图 流向新兴市场非居民资产组合的资金

数据来源:IIF

三、美联储加息背景下新兴市场面临的资金流动形势展望

展望未来,美联储加息进程将不可避免地对新兴经济体资金流入形势造成影响;与此同时,全球地缘政治风险态势、通胀走势及经济滞胀风险等因素也值得关注。

美联储加息将导致资本回流美国。美联储加息,美国长期利率中枢整体抬升,促使资本回流美国。美联储在1990年以来的四轮加息周期中,全球资本分别流入美国653.6亿美元、337亿美元、581.6亿美元和6386.1亿美元。而从此轮美联储开启加息周期的情况看,当前,10年期美债收益率已经升至2.5%,与主要新兴经济体的债券收益率利差收窄,而同期日、欧等发达经济体债券收益率仍远低于1%,远低于美债。此外,当前美联储判断美国经济复苏势头强劲、就业市场持续恢复,通胀高企将迫使美联储加息节奏加快,而部分新兴经济体依然未出现复苏苗头,这使得美债优势更加凸显,将加速资本回流美国。在此背景下,部分金融脆弱性较高的新兴经济体可能因大规模资本外流出现货币危机和债务危机。

与此同时,伴随着大宗商品价格维持高位,大宗商品出口国将吸引更多资金流入。从整体形势看,未来一段时间内全球大宗商品价格仍将维持在高位。以原油价格为例,当前布伦特原油价格在100美元/桶左右,受俄乌冲突升级影响,原油市场的供给紧缩风险上升,国际原油市场再次陷入大于100万桶/日的严重供给短缺。虽然供给冲击推动的大宗商品价格上涨具有可逆性,但从20世纪70年代和80年代两次石油危机的历史经验看,往往在供给恢复后,油价才会回归至冲击前水平。从目前局势来看,俄乌冲突及相关制裁等引发的影响不会快速消退,原油供应缺口难以快速回归,油价短期内仍将处于高位。俄乌冲突接下来的走势以及伊朗核问题全面协议能否达成将成为左右国际油价走势的关键因素。此外,乌克兰拥有广袤的黑土地,是“欧洲粮仓”、全球玉米和小麦的主产区之一,俄乌冲突也影响了粮食价格。如果俄乌冲突持久化,大宗商品价格将持续高位,资本出于收益的考虑将继续流向拉美等大宗商品出口国。

值得注意的是,如果美国经济滞胀风险上升,其资本回流形势将受到影响。目前美国通胀持续攀升,经济增速放缓,考虑到当前全球地缘政治风险上升、供给瓶颈持续,今年通胀压力依然较高。美联储当前试图通过加息实现经济“软着陆”,但是从历史经验来看,货币政策紧缩在抑制需求和通胀预期方面能够发挥作用,但难以遏制供给因素导致的通胀。如果地缘政治紧张局势延续,疫情持续扰动全球供应链,美国通胀可能居高难下。目前美债收益率曲线已经快速平坦化,暗示美国经济衰退风险上升。在这种情况下,如果美联储激进加息,通胀的供给压力仍未缓解,美国经济也有可能出现经济衰退与通胀高企并行的滞胀情景。届时资本可能从美国流出,并流向大宗商品和黄金等实物资产。而由于大宗商品价格上涨是全球性的,在美国加息及滞胀风险上升的情况下,部分基本面疲弱的新兴经济体将面临外需下滑和供给收缩的双重风险,特别是其中的非大宗商品出口国的资金流入形势将相对更不乐观。

总体来看,在此次美联储加息过程中,资本将回流美国,新兴经济体的资金流入形势整体将受到影响;与此同时,地缘政治风险上升和通胀高企将使得资本加速流出相关风险地区,并流入大宗商品出口国。如果美国加息节奏过快、美国经济硬着陆、供给瓶颈持续推高通胀,导致美国重现20世纪70年代的滞胀局面,资本将流出美国,更多配置大宗商品和黄金等实物资产,新兴经济体的经济风险也将上升,基本面疲弱、非大宗商品出口国的新兴经济体的资金流入形势将进一步受到负面影响。

(本文发表于《中国外汇》2022年第7期。注:本文成文于2022年3月中旬。)

作者相关研究

Author Related Research

相关研究中心成果

Relate ResearchCenter Results

- 暂无 Null